关注经济热点

一起实现我们的中国梦

摘 要

随着ESG投资的推广与普及,其在产生积极社会效益的同时能否实现经济效益进而增加投资收益,成为投资者关注的问题。本文将ESG因素纳入可转债投资常用的三种策略,进行数据实证与比较分析,结果发现ESG投资能够对投资组合产生正面影响。借助现金流折现估值模型(DCF模型)可以从理论上论证ESG在可转债投资中的价值实现机制。最后,本文就ESG投资提出两点相关思考。

关键词

ESG投资可转债投资DCF模型

随着公众对环境、社会和公司治理(ESG)理念的越发关注,ESG投资应运而生。该投资方式的倡导者力求在全新层面满足投资者的价值评估需求,提前预知和揭示相关负面事件带来的投资风险,防止资本盲目追求经济效益而忽视社会责任,推行投资向善、义利并举的价值观。

ESG投资的定义与发展情况

ESG投资是指投资者在投资决策过程中,将环境、社会和公司治理因素与传统财务因素同时纳入考虑、以可持续发展为目标的投资。2004年,时任联合国秘书长安南邀请50家世界顶级投资机构的首席执行官参加由联合国全球契约组织(UNGC)、国际金融公司(IFC)与瑞士政府联合举行的会议,旨在探索将ESG整合到资本市场的方法。作为相关成果,联合国全球契约组织在其发布的报告《关心者赢》(Who Cares Wins)中正式使用“ESG投资”相关表述,并号召全球金融机构与投资者将ESG更好地融入金融分析、资产管理与证券交易之中。

得益于ESG投资兼具抗风险、稳收益的特点和社会责任属性,全球投资者对其关注度不断提升,ESG投资得到快速发展。截至2024年1月,全球已有5308家机构签署了联合国负责任投资原则(UN PRI),其管理资产总规模超过121万亿美元。

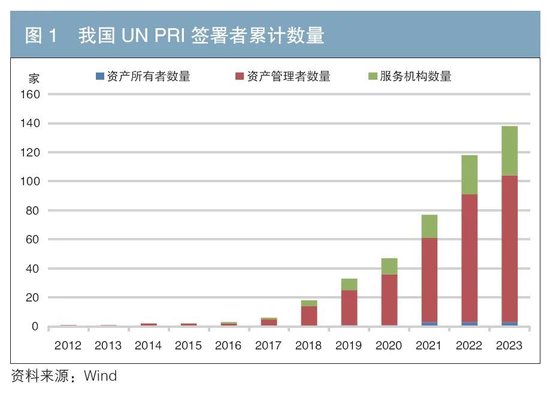

近年来,践行ESG投资已经逐渐成为我国资本市场发展的重要趋势。截至2023年12月31日,我国签署UN PRI的机构数量达到138家(见图1),ESG公募基金(含ESG基金和泛ESG基金)已达507只(资金管理总规模达到5100亿元),银行和理财公司发售以ESG为主题的理财产品超220只。

对ESG经济效益及投资价值的探讨

随着ESG投资理念被越来越多的机构投资者接纳和认可,ESG评级和相关信息在投资管理决策中的权重日益增加。那么,ESG投资能否在产生积极社会效益的同时实现经济效益,进而增加投资收益呢?

Bhattacharya等(2008)指出,运用ESG理念对公司治理进行改进,可以吸引更多高素质员工,从而提高企业的劳动生产率。Schanzenbach等(2020)发现,ESG中的公司治理因素与公司绩效有着直接关系;环境和社会因素则可以帮助投资者确定具体的风险,并体现了公司的管理质量;改进ESG相关工作可以降低公司的经营风险,降低“闪崩”的可能性,提高可持续发展能力。巴曙松等(2018)指出,ESG可以更全面地反映公司的运营情况,降低企业的交易成本, 高透明度的责任信息有助于增强外部投资者信心。杨岳斌(2023)认为,ESG可以帮助投资者排查投资风险,符合ESG发展理念的投资标的具有更大的长远发展潜力,而公募基金作为管理社会公众资金的投资机构,更应该发挥其机构影响力,推动价值投资与ESG有机结合。董岚枫(2023)认为,通过ESG选股不能获得超额收益,但可实现组合优化。金希恩(2018)指出,部分投资者对可持续投资的业绩潜力仍持怀疑态度,如果ESG的短期成本超过长期收益,则会对公司的财务绩效产生负面影响。

ESG在可转债投资实践中的应用

(一)可转债的定义与投资策略

可转债(Convertible Bond, CB)也称转股债券、可兑换债券,是指在规定期限内持有人有权利但没有义务按约定价格将所持债券转换成公司股票的一种公司债券。可转债兼具债权和股权双重属性,本质上是由普通债权和股票期权两个基本工具复合而成的融资工具。可转债价格的影响因素包括正股股价、估值(转股溢价率)、纯债价值和条款安排。根据平价溢价率的区间范围,可将可转债划分为偏股型可转债(平价溢价率>20%)、偏债型可转债(平价溢价率<-20%)和平衡型可转债(-20%≤平价溢价率≤20%)三类(见图2)。

在可转债的投资实践中,依据持仓可转债类型的不同,常用的投资策略包括低价策略、低溢价策略和双低策略(见表1)。

(二)ESG纳入可转债投资策略的方法与过程

全球可持续投资联盟(Global Sustainable Investment Alliance,GSIA)在2012年对全球ESG投资者经常采用的基本方法进行了汇总,并归纳为七类(见表2)。

表2将七类方法依据ESG使用方法的积极程度进行了排序。前三种本质上是被动行为;第四、第五种带有积极选择性;第六、第七种是真正的积极投资,因为投资者利用了自身投票权等来影响所投资公司的目标和行为。目前,成熟市场以负面筛选和正面筛选作为践行ESG投资的主流方法。为了简便操作,笔者在此也选择这两个方法来研究ESG投资在我国可转债投资实践中产生价值的过程和机制。

将ESG理念纳入可转债投资策略的步骤为:一是根据历史数据,按照低价策略、低溢价策略和双低策略的实施方法,每月各选取30只可转债构建可转债池。二是标记池中各只可转债发行主体的ESG评分。三是构建正面筛选和负面筛选两种组合。具体操作为:根据ESG评分由高到低对池中可转债进行排序,选取并定义ESG评分最高的10只可转债构建ESG正面筛选组合;剔除ESG评分最低的10只可转债,由其余20只可转债组成ESG负面筛选组合。四是回测ESG筛选组合的净值表现,考察ESG因素对原有组合产生的影响。在此,笔者选用国内较有影响力的ESG评级机构——商道融绿对可转债发行主体的评级结果作为ESG筛选依据。上述组合的构建方法为在相同起始资金的基础上,等金额配置各个可转债标的,组合持仓每月更新。

对ESG纳入可转债投资策略的效果分析

(一)实证结果

笔者依据上述方法,对2018年以来可转债市场行情数据进行整理,并对构建的组合进行了业绩回测(图3~图5、表3~表5)。回测结果显示,在低价策略和双低策略中,将ESG纳入投资策略并未给收益率带来正面贡献,但是组合的年化波动率相较不考虑ESG的组合明显占优。尤其是在2023年二季度可转债市场出现退市风波的背景下,部分低价可转债的纯债价值遭受重创、价格应声下跌,采用机械择券策略的组合出现了大幅回撤,而考虑ESG因素的组合因有效剔除了风险个券,组合回撤幅度明显较小。在低溢价策略中,将ESG纳入投资策略给收益率带来了正面贡献,且正面筛选组合相较负面筛选组合实现了超额收益。

(二)理论分析

笔者认为,为理解ESG产生价值的过程,可从基础的企业估值公式入手进行分析。从狭义上看,ESG在投资实践过程中实现价值的方法,就是通过对企业多个方面的改善来提升其企业价值和股权价值。笔者尝试从现金流折现估值(DCF)模型入手,来解释践行ESG理念在可转债投资中的价值实现机制。

1.基础分析工具:DFC模型

企业价值(EV)和股权价值(V)的具体计算公式为:

其中:TV表示终值,WACC表示加权平均资本成本,Re是股权成本,t为现金流期数。

企业自由现金流(FCFF)=属于普通股股东的净利润+净非现金支出(包括摊销折旧和各项预提)+利息费用×(1-税率)-固定资本投资-营运资本投资

股权自由现金流(FCFE)=FCFF-利息费用×(1-税率)+净借款

从理论上看,ESG因素可以在DFC模型的分子端和分母端同时提升企业价值与股权价值,进而影响投资收益。在分子端,践行ESG理念有助于增强企业获得自由现金流的能力,并提高企业获得现金流的确定性;在分母端,践行ESG理念有助于降低企业的资本成本,进而提升企业价值及股权价值。

2.对分子端影响的具体分析

第一,践行ESG理念在公式分子端改善现金流的机制为:一是更好的ESG表现会在各个方面增强企业的综合竞争力,包括吸引更优秀的人才、增强创新能力、提高运营效率、降低企业融资成本、促进管理层制定更长远且正确的发展战略等。二是更强的企业竞争力会带动企业盈利能力提升。三是伴随企业盈利能力的提高、净利润的增加,企业的自由现金流和股权自由现金流相应增加,进而提升了企业价值和股权价值。

通过统计低溢价策略组合持仓可转债的财务数据(见图6、图7),笔者发现随着更好地践行ESG理念,企业的营业总收入复合增长率和净利润复合增长率的确有更好的表现,验证了ESG通过现金流提升企业价值和股权价值的有效性。

第二,ESG有助于降低企业在经营过程中可能面临的长尾风险,提高企业获得现金流的确定性,进而提升企业价值。其实现价值的机制为:一是更好的ESG表现意味着企业具备更好的环境和社会记录,以及更强的公司治理能力,能够帮助企业降低面临法律诉讼、损害赔偿及其他监管制裁的概率。二是更好的公司治理不仅可以提升员工的忠诚度和满意度,也能帮助管理层制定更明智、更长远的决策和战略,建立更完善的风险防控机制。三是随着企业风险管理能力的提高,发生重大风险事件或者长尾事件的概率得到有效控制。四是企业获得自由现金流和股权现金流的确定性随之提升,进而提升企业价值和股权价值。

笔者统计了低溢价策略组合持仓可转债主体被纳入上海证券交易所风险警示板的情况(见图8),发现更好践行ESG理念的企业进入风险警示板的概率明显下降。

3.对分母端影响的具体分析

ESG投资在公式分母端降低资本成本、实现价值的机制为:一是更好的ESG表现意味着企业获得现金流的确定性提高,进而降低了其所受市场系统性冲击的影响,即系统性风险的敏感度下降。二是根据资本资产定价模型(CAPM),降低系统性风险的敏感度可以降低资产预期回报率,即股本成本。三是更好的ESG表现降低了企业的经营风险,进而降低了企业债务融资成本。四是股本成本和债务成本因为更好的ESG实践实现双降,从而降低企业的加权平均资本成本,企业价值和股权价值都得到提升。

4.不同可转债构建策略下ESG投资组合表现差异的原因分析

对于低价策略组合,持仓可转债为偏债型,纯债价值是更为重要的价格影响因素。相较考虑ESG的组合,不考虑ESG的组合包含了更多低资质可转债,相当于投资债券组合出现了信用下沉。如果信用事件最终没有出现,投资低资质债券组合因获得风险补偿,其收益率理应高于高资质债券组合;如果发生了信用事件,企业价值会同时受到分子、分母两端的负面影响,风险个券的价格变化也会加大组合的回撤幅度。因此,低价策略可转债组合采用ESG投资能够有效地控制组合的回撤和波动,发挥防范信用风险的作用,但对组合的收益指标并未产生正面作用。因双低策略组合持仓中同样包含较多的偏债型可转债,ESG投资对其风险收益表现产生的影响与低价策略类似。

对于低溢价策略组合,持仓可转债为偏股型,可转债价格更多受到正股股价表现的影响。将ESG因素纳入投资决策相当于在投资股票的过程中增加了一个甄别公司基本面的标准,帮助投资者筛选出在公司治理等方面表现更加优秀的标的。这些优质企业的盈利能力理应更强、财务表现更加稳健,且可以获得更低的融资成本,因此其企业价值同时在DCF模型的分子、分母两端获得正面贡献。将ESG因素纳入投资决策后产生超额收益合乎情理。

总结与思考

(一)研究小结

本文将ESG因素融入可转债三种常用的投资策略并考察其带来的影响。回测结果显示,对于偏债型可转债组合,采用ESG投资对组合降低波动率和控制回撤起到积极作用;对于偏股型可转债组合,采用ESG投资实现了超额收益,且提高了组合的夏普比率。总体来看,将ESG因素纳入可转债投资实现了一定的经济效益。

从理论上看,DFC模型为ESG实现经济效益提供了解释依据。践行ESG理念有助于企业获得更多的自由现金流、提高获取现金流的确定性、降低资本成本,从模型的分子端和分母端共同提升企业估值,进而实现投资收益。

(二)进一步思考

一是究竟是因为企业践行了ESG理念才获得良好的财务表现,还是因为其原本财务表现突出才有能力践行ESG理念? 笔者认为,ESG表现与财务报表之间存在相关性,但无法确认二者之间明确的因果关系。财务评价更多聚焦表内,ESG实践更多聚焦外部。两者既互为补充,又相互影响,都是评判和筛选优秀企业的重要标准。“先有鸡还是先有蛋”的答案不重要,重要的是两者都是价值的来源。

二是有观点认为商业经济不考虑外部性,而践行ESG理念需要专业的团队,付出更多时间和金钱,似乎不是划算的买卖。笔者认为,践行ESG理念的成本投入是主动的、可预测的,其产生的积极影响是长期的。相反,发生风险事件后的惩戒是企业被动承受的、不可预测的,有时甚至是毁灭性的。过去,投资者和企业对负外部性没有给予足够重视,在企业估值模型中没有计入相应的成本。当下,在加快发展新质生产力、推动经济由高速增长转向高质量发展的阶段,监管部门会更加奖罚分明,许多过去隐性的负外部性成本会显性化。在此背景下,企业应积极将ESG理念纳入经营决策和业务流程,推动企业高质量、可持续发展;资产管理机构应积极将ESG理念纳入投资决策和资产配置,充分发挥ESG投资积极的社会效益和经济效益优势。

参考文献

[1]巴曙松,郑子龙. 中国资本市场监管变迁中的上市公司责任[J]. 新金融,2018(1).

[2]冯飞,黎思思. ESG在固定收益投资实践中的应用探讨[J]. 债券,2023(6). DOI: 10.3969/j.issn.2095-3585.2023.06.006.

[3]金希恩. 全球ESG投资发展的经验及对中国的启示[J]. 现代管理科学,2018(9).

[4]李志青,符翀. ESG理论与实务[M]. 上海:复旦大学出版社,2021.

[5]BHATTACHARYA C B, SEN S, KORSCHUN D. Using Corporate Social Responsibility to Win the War for Talent [J]. MIT Sloan management review, 2008(49).

[6]SCHANZENBACH M, SITKOFF R H. Reconciling Fiduciary Duty and Social Conscience: The Law and Economics of ESG Investing by a Trustee [J]. Stanford Law Review, 2020(72).

◇ 本文原载《债券》2024年5月刊

◇ 作者:浦银安盛基金固定收益专户部龚剑成

◇ 编辑:陈莹莹刘颖