关注经济热点

一起实现我们的中国梦

财联社12月19日讯(编辑 张伟)债市持续多日的理财抛售潮上周仍在继续,不过,相较于之前,抛盘已经完成从高流动性品种到低流动性品种的切换。此外,保险、银行也在积极入场,主配政金债、存单。从“其他债券”品种来看,理财与基金抛出的二永债规模与险资入场二永债的规模,存在缺口,部分机构表示,险资与理财持债偏好不一,资本占用规模不一,且险资本身体量有限,无法承接更多抛盘。

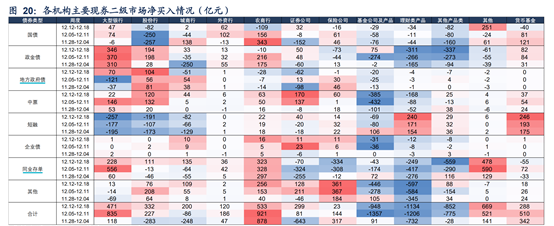

信达证券的研报数据显示,上周(12/12-12/18)基金对现券整体净卖出948亿元,较前一周1357亿元有所减少;理财抛售同样继续,上周净卖出现券1134亿元,较前一周1206亿元规模略有下降。具体来看,基金公司对利率债转为净买入,减少净卖出信用债和存单;证券公司增加净买入信用债,减少净卖出存单,继续增持利率债;理财产品和其他产品均减持利率债和存单,增持信用债。

同时,对于以银行二永债为主的其他债券,理财与基金公司仍在抛售,但保险公司仍在大幅买入。信达证券数据显示,上周理财抛售“其他债券”597亿元,基金净出446亿元,保险公司净买入361亿元。

不过,银行端全线净买入现券。城商行由前一周净卖出转为净买入200亿元,主要买入国债、政金债、存单;国有银行及农商行净买入规模有所降低,其中国有行主要买入政金债及存单,农商行主要买入存单及其他。

(数据来源:信达证券)

(数据来源:信达证券)从数据来看,尤其是包含“二永”的其他债券,理财抛出规模与保险公司承接规模存在缺口。除银行自营、理财、保险机构的持债偏好外,资本占用也存在影响。

国盛证券在报告中称,巴塞尔协议Ⅲ最终版下,二级资本债风险权重可能由100%上升至150%,更加占用银行的资本,永续债的风险占用甚至更高。对于保险自营而言,负债端为长期限资金,因此可以承接一定规模的二级资本债,但是由于永续债会占用权益投资额度,因此对永续债承接规模预计不大。

此外,险资本身配置体量有限。据方正证券统计显示,今年前10个月保险新增配债资金为1.03万亿,其中商业银行债配置增加了320亿元。平均来看,每个月保险新增配债资金为1000亿左右。在保费收入没有大幅增加的情况下,保险资金如果要大幅增加”二永”债配置,则需要抛售其他债券品种。

上述的种种迹象表明,短期来看,理财赎回压力或仍然存在,缓释前景仍不明朗。