关注经济热点

一起实现我们的中国梦

原标题:逐条对照整改,理财产品“报喜不报忧”通病得到规范

过渡期6个月。

对于理财投资者来说,选择理财产品的重要参考指标是业绩比较基准和过往业绩情况。但在股市、债市波动加大的情况下,这类数据往往愈加考验投资者的辨别能力。

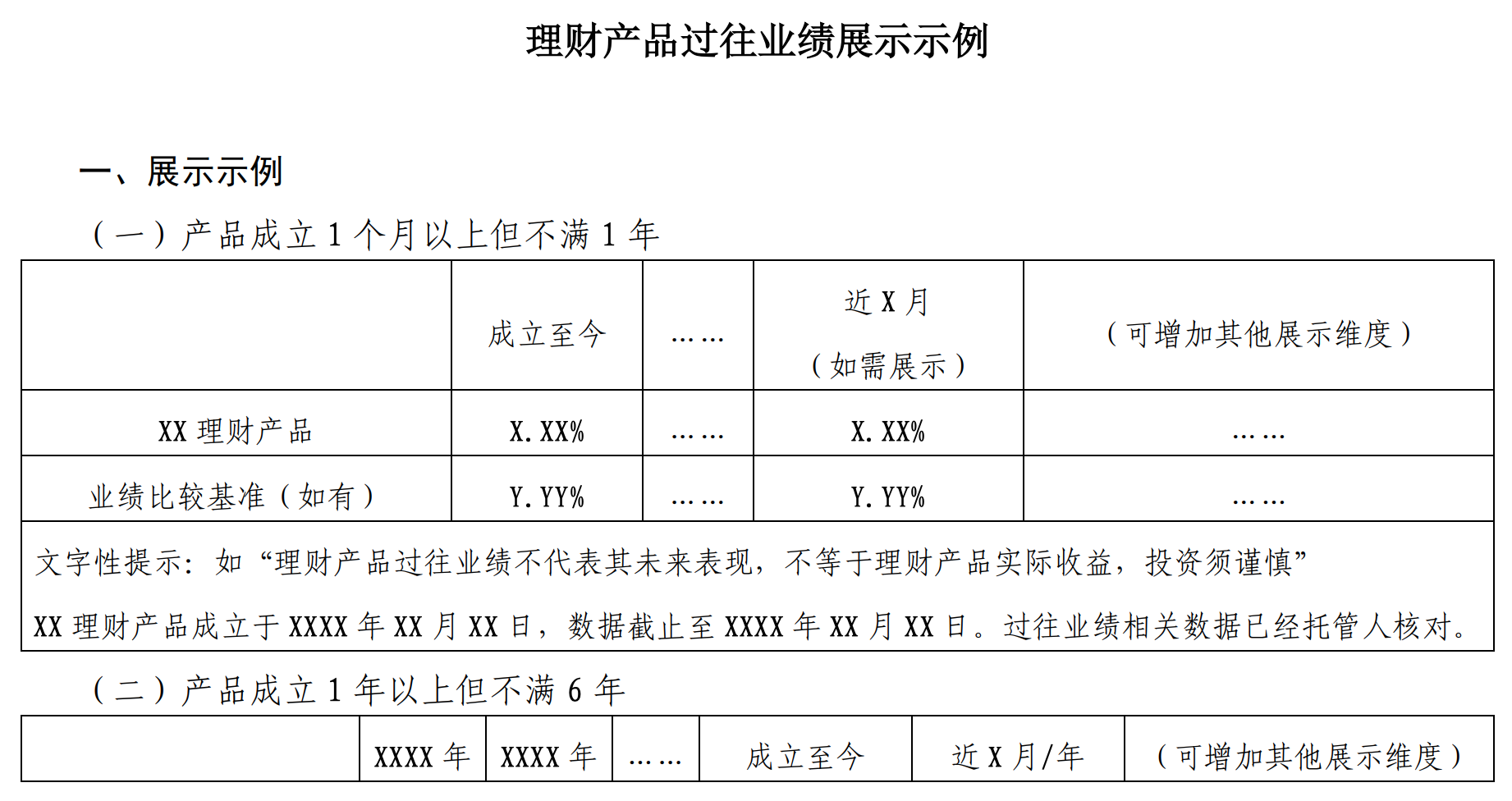

近日,中国银行业协会发布《理财产品过往业绩展示行为准则》(下称《行为准则》),对理财产品过往业绩展示制定了详细规则。比如,除现金管理类理财产品外,任意过往业绩展示区间均不得低于1个月;运作1年以上但不满6年的,至少包含自成立当年开始所有完整会计年度的业绩;过往业绩与同期业绩比较基准要对比展示等。

(图片来源:中国银行业协会)

(图片来源:中国银行业协会)这也是继去年末《中国银行业理财业务自律规范》(下称《自律规范》)和《理财产品业绩比较基准展示行为准则》(下称《业绩展示准则》)发布之后,理财行业又一大自律新规(详见报道《理财业务迎自律规范,哪些关键领域约束加码》)。多位业内人士对第一财经记者表示,过去一些理财产品对过往业绩展示存在“报喜不报忧”的通病,容易给投资者造成误导。新规出台对于理财行业规范和投资者权益保护,都有重要意义。

过往业绩展示面临多维度约束

理财全面净值化以来,市场波动引发多次赎回潮,给行业发展带来较大挑战。理财机构在频繁呼吁投资者树立长期投资观念的同时,在自身规范上依然存在短板。尤其在信息披露规范方面,多位业内人士表示,行业还存在不少痛点。

所谓过往业绩展示,是指理财产品销售机构在开展销售业务时,通过包括但不限于产品宣传销售文本、网站、网上银行、手机APP等形式或渠道对理财产品的过往业绩进行的列示、描述、解释、引用等行为。

银行业协会指出,理财产品过往业绩是投资者做出理财产品投资决策的重要参考,规范理财产品过往业绩展示行为将有助于充分反映理财产品的风险收益特征及理财产品管理人的投资管理能力,向投资者充分披露信息和揭示风险,保障投资者的知情权,因此,制定《行为准则》意义重大。《行为准则》包括目的依据、适用范围、展示定义、目标导向、管理责任、基本要求、展示要求、禁止行为、豁免情况、实施情况等内容,并设置了6个月过渡期。

新规强调,展示规则应当包含过往业绩计算方法,制定计算方法时,应充分参照有关法律法规和行业准则,计算时使用的统计数据和资料应当真实、准确、全面,并在过往业绩展示时注明统计数据和资料来源。过往业绩相关数据应当经理财产品托管人复核。不得使用未经核实、尚未发生或者模拟的数据计算过往业绩,不得采用不具有可比性、公平性、准确性的数据来源和方法进行过往业绩比较。

同时,展示理财产品过往业绩应当有助于向投资者充分披露信息和揭示风险,真实、准确体现管理人的投资管理水平,保障投资者的知情权,增强投资者对产品性质和特点的判断,有利于充分揭示理财产品“卖者尽责、买者自负”的信义义务特征。

关于理财过往业绩展示的意义,《行为准则》说法与此前《业绩展示准则》基本一致。招联金融首席研究员董希淼对记者表示,此次新规,可以看作前期规则的补充和延伸。

相比业绩比较基准展示早已需要满足的提示要求,《行为准则》首次提出,在展示理财产品过往业绩时,也应以醒目文字提醒投资者“理财产品过往业绩不代表其未来表现,不等于理财产品实际收益,投资须谨慎” ,不得以明示、暗示或其他任何方式承诺产品未来收益。

何雨芮表示,理财已进入全面净值化时代,但部分投资者追求稳定收益,理财观念仍停留在刚兑时代,滋生了保本承诺的生存空间,严重违反了市场化原则,新规意在对此进行有效规范。

另外,在选择过往业绩展示区间时,新规强调,应注明区间起始时间和截止时间,完整会计年度的过往业绩展示除外。理财产品宣传销售文本只能展示该理财产品或本公司同类理财产品的过往平均业绩和最好、最差业绩。不得刻意选择性展示理财产品特定区间或部分区间的过往业绩。对于同类或同系列理财产品,不得仅展示特定理财产品或部分理财产品的过往业绩。

“现实中,刻意选择以营造销售噱头的情况并不少见,投资者被曾经的业绩辉煌吸引,却可能得到亏损的结果,进一步打击投资热情。”何雨芮表示,进入净值化时代以来,理财产品在过往业绩展示方面,普遍存在“报喜不报忧”、展示时间维度不一等情况,信息披露规范度不高已成为行业通病。董希淼也指出,过去一段时间,部分银行和理财公司在对过往业绩的展示方面存在一些不规范的地方,通过展示相对较好的过往业绩暗示、误导投资者,影响正确决策。

何雨芮进一步表示,新规明确了业绩展示范围,同时关注业绩比较的科学性,双管齐下,可以保障投资者能基于有效、真实的数据作出理性判断。

文件指出,理财产品过往业绩的展示应遵循稳定性和内在逻辑一致性的基本原则,不得随意变更展示规则。

“一个月”成为重要时间限制

从《行为准则》的具体要求来看,其核心内容之一就是明确了政策红线,根据不同产品类型和期限作出差异化要求,“一个月”成为重要时间限制。

新规要求,除现金管理类理财产品外,任意过往业绩展示区间均不得低于1个月。除成立未满1个月的产品外,过往业绩展示需满足三个要求:一是运作1个月以上但不满1年的,应至少包括从产品成立之日起计算的过往业绩;二是运作1年以上但不满6年的,应至少包含自产品成立当年开始所有完整会计年度的业绩;三是运作6年以上的,应至少包含最近5个完整会计年度的业绩。

“首先,产品成立不满一个月的不能展示(除现金管理类产品外);其次,任意过往业绩展示区间均不得低于一个月。”何雨芮认为,此条政策主要是为了保证业绩展示的时间长度,以此真实反映产品收益和风险情况,确保投资者获得足额信息。

新规还要求,如同时展示理财产品过往业绩和业绩比较基准,应当将过往业绩与同期业绩比较基准对比展示。“此项政策有助于倒逼理财机构进一步加强投资管理和风险管理能力,避免业绩比较基准与实际业绩相差过大的尴尬。”何雨芮分析。

新规适用于销售理财产品的商业银行及理财公司,以及委托其他金融机构销售其发行的理财产品的商业银行及理财公司。银行业协会指出,在过渡期内,相关机构应“逐条对照、积极整改”。

事实上,从资管新规到理财新规,再到《理财公司内部控制管理办法》、《理财公司理财产品销售管理暂行办法》、《理财公司理财产品流动性风险管理办法》等,金融监管部门已初步建立起理财公司和理财业务制度规则体系,去年末出台的《自律规范》则成为理财业务自律制度体系的纲领性文件。

“(《行为准则》)对投资者来说,保障了知情权,有利于其做出正确的决策,这也是投资者权益保护的重要的内容;对银行来说,在统一标准下,投资者更容易在不同银行、不同理财公司、不同理财产品之间做出更直观的比较,也有助于减少相关的投诉。”董希淼指出,新规的出台是非常必要和及时的。

银行业协会表示,下一步,将在监管部门的指导下,进一步推动理财业务自律管理体系建设,持续完善相关细则和行为规范,不断加强自律管理和相关工作督导,切实保障理财行业稳健、有序发展。