关注经济热点

一起实现我们的中国梦

摘要

REPORT SUMMARY

近年来,全球海运贸易量持续增长。干散货航运方面,2023年全球干散货海运需求恢复增长,运力增速持续保持低位震荡,波罗的海干散货运价指数(BDI)均值较2022年继续回撤;油品运输方面,2023年,受欧佩克主要产油国超预期减产、美湾及俄罗斯原油出口量保持高位、巴以冲突等因素影响,全球石油贸易格局发生变化,波罗的海原油运价指数(BDTI)大幅震荡;集装箱航运方面,中国出口集装箱运价综合指数(CCFI)在2022年上半年创历史新高,下半年受海外港口拥堵问题改善及集装箱运力持续增长等因素影响,运价持续走低,目前基本恢复至2020年初水平,未来全球集装箱航运市场或将回归2020年前运力供给过剩的状态,运价上涨动能不足。同时,受复杂的宏观环境影响,近年来原油价格波动较大,带动船舶燃油价格大幅波动,对航运公司成本控制提出了更高要求。

一、行业概况

海运行业是交通运输行业的重要子集,广义的海运行业可分为船舶营运业和船舶租赁业。船舶营运指船舶经营人以自有船舶或租用船舶经营海上航线客、货运输的行业,其经营的可以是定期、定航线的班轮运输和不定期、不定航线追随货源而安排航线的租船运输。船舶租赁是指出租人将自有船舶出租给承租人使用,由承租人分期支付船舶租金的一种经营模式。

海运行业在国际贸易中发挥着至关重要的作用,全球超过80%的国际贸易货物通过海运进行,海运行业的发展状况直接影响到全球贸易的健康和稳定。海运行业也面临着一些挑战,包括环保法规的日趋严格、油价的波动、货物运输需求的不稳定、船舶运力供给的波动等,上述因素均对行业的运营和盈利能力产生了较大的影响。

二、行业运行情况

根据联合国贸易与发展会议及克拉克森研究公司公布数据,近年来,全球海运贸易量持续增长。2021-2023年,全球海运贸易量分别为110亿吨、120亿吨和124亿吨。按照运输货物不同,全球海运货种以干散货、油品和集装箱为主,其占全球船舶运力的比例分别约为45%、30%和15%,因此海运行业运行与国际干散货、油品和集装箱贸易形势及相关船舶运力息息相关。目前国际惯例将海运市场分为干散货航运、油品航运以及集装箱航运。

1.干散货航运

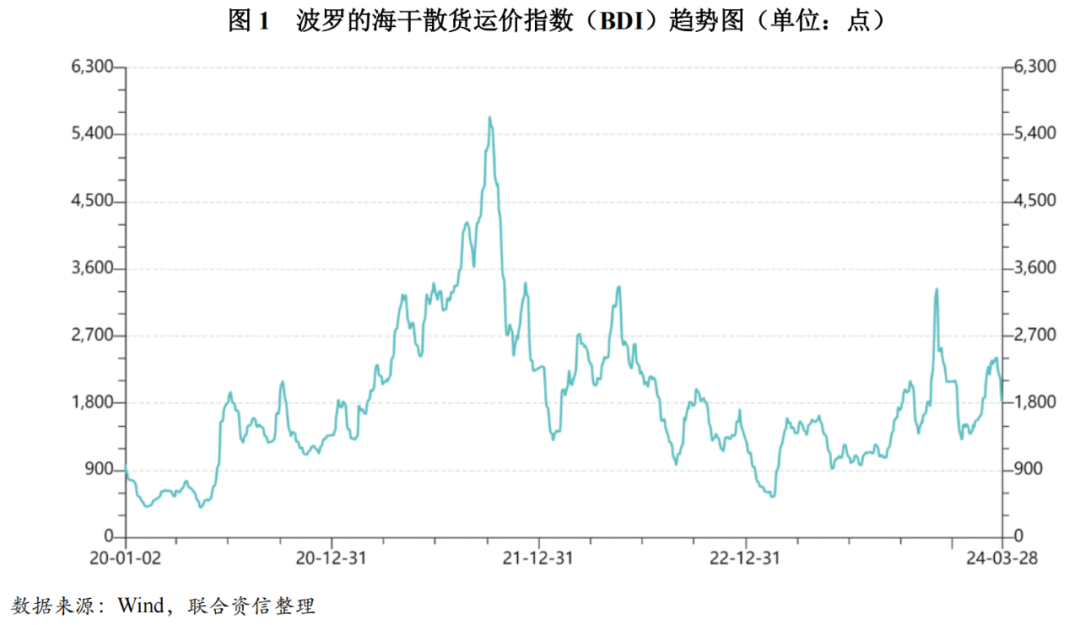

2023年全球干散货海运需求恢复增长,运力释放明显,波罗的海干散货运价指数(BDI)均值较2022年继续回撤。

干散货航运的主要货物为铁矿石、煤炭及粮食等大宗货物,以不定期船点对点运输为主,运价受大宗商品市场影响波动较大。

2021年,受益于经济复苏带来的全球贸易需求增长,以及全球主要国家宽松的货币政策,全球干散货现货市场明显复苏,干散货海运贸易量约为53.79亿吨,同比增长4.0%;同时运力增速放缓,叠加港口拥堵,全球干散货市场供需失衡,运价大幅提升,2021年全年BDI均值为2943点,较上年增长176.1%,但呈现高波动性,2021年10月7日达到5650点的近十年高位。2022年,全球经济增速放缓,印尼、印度、俄罗斯等国限制粮食、煤炭等出口,我国煤炭、铁矿石进口需求减弱,国际干散货航运总量出现收缩。2022年,全球干散货海运贸易量52.52亿吨,同比下降2.7%;同时港口拥堵情况逐步缓解,运力得到释放,BDI有所回撤,2022年BDI均值为1934点,较2021年全年均值下跌34.28%。2023年,全球干散货海运需求恢复增长,干散货海运贸易量55.08亿吨,同比增长3.9%;运力方面,2023年运力释放明显,截至2023年底全球干散货船队运力共计13557艘、10.03亿载重吨,较上年增长3%;运价方面,2023年BDI均值较2022年下跌28.7%至1378点,整体回调至2019年水平。

2.油品航运

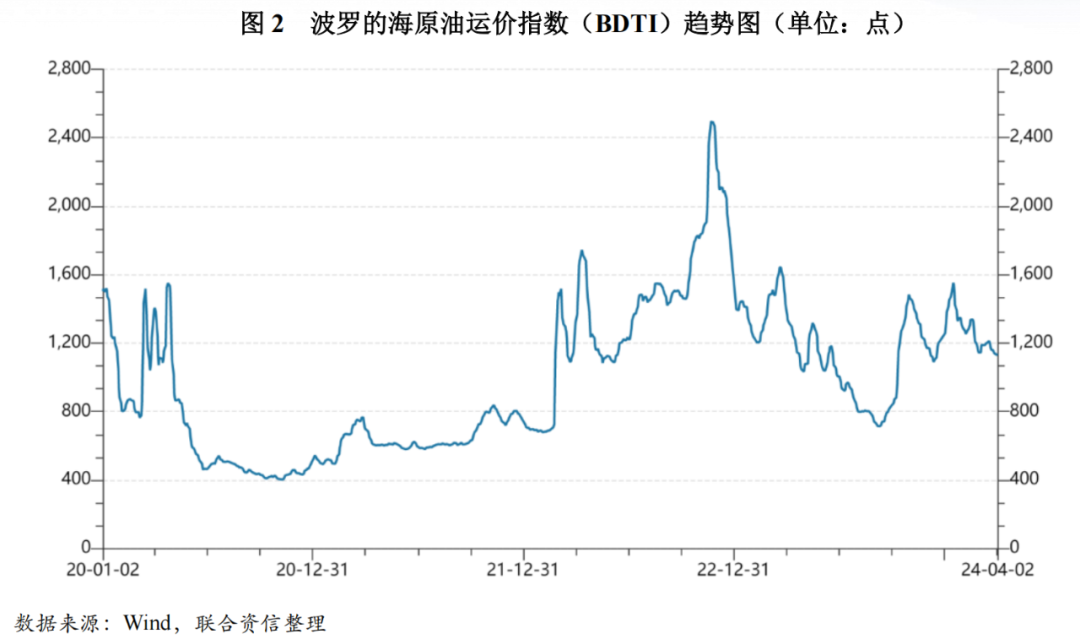

2023年,受欧佩克主要产油国超预期减产、美湾及俄罗斯原油出口量保持高位、巴以冲突等因素影响,全球石油贸易格局发生变化,波罗的海原油运价指数(BDTI)大幅震荡。

油品运输方面,2021年,受欧佩克主要产油国持续控制产能、墨西哥湾原油产量和出口量下降、美国等原油消费大国联合释放原油战略储备等多因素影响,原油现货市场货盘稀少,运力持续过剩,运价底部徘徊。2022年,俄乌冲突导致石油贸易格局改变,同时受部分国家控制油价上涨以抗通胀有关政策影响,BDTI大幅攀升并创两年以来新高。2022年全球原油海运量约19.53亿吨,同比上升5.1%。2023年,欧佩克主要产油国超预期减产、美湾及俄罗斯原油出口量保持高位、巴以冲突等因素导致全球石油贸易格局发生变化,2023年全球原油海运量约20.37亿吨,同比上升3.2%;年底全球原油油船运力为4.62亿吨,较上年增长1.98%,全年BDTI大幅震荡。未来原油运价受全球经济形势及地缘政治影响较大,不确定性增加。

3.集装箱航运

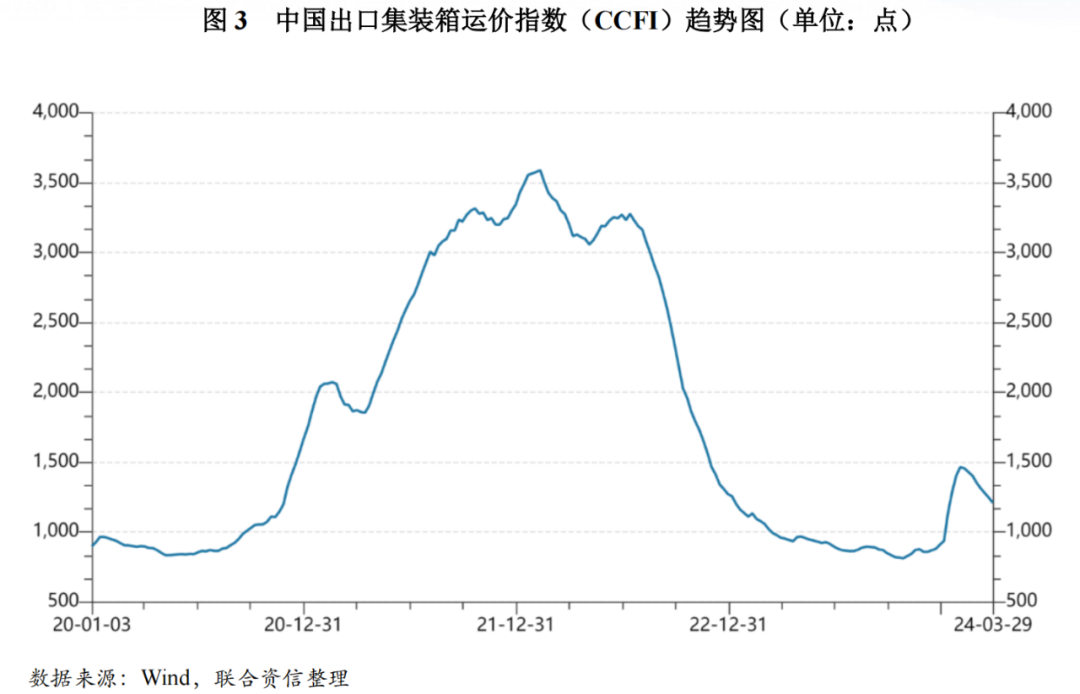

中国出口集装箱运价综合指数(CCFI)在2022年上半年创历史新高,下半年受海外港口拥堵问题改善及集装箱运力持续增长等因素影响,运价持续走低,2024年初基本恢复至2020年初水平。

集装箱航运业务主要来自轻工制造业、大众消费品等,运输方式以班轮为主。2020以来由于供需错配以及港口拥堵等特殊原因叠加,国际集装箱海运市场出现异常大幅波动。

集装箱贸易方面,2021年全球经济复苏,国际贸易迅速恢复增长;2022年后,受俄乌冲突、通货膨胀、欧美库存高企等多重因素影响,全球集装箱运输市场需求增长疲软,2021-2023年全球集装箱贸易量分别为2.07亿TEU、2.01亿TEU和2.01亿TEU,较上年增速分别为6.5%、-3.1%和0.3%。运力方面,全球集装箱运力有所提升,据AXS-Alphaliner统计,2021-2023年底,全球集装箱船总运力分别为2534.48万TEU、2637.53万TEU和2851.93万TEU,年均复合增长6.08%。集装箱运价方面,2020年以来,CCFI呈现“过山车”式波动,2020年-2022年上半年,因船舶延误及港口拥堵,全球集装箱运输供应持续紧张,集装箱运价大幅走高;2021年全年,CCFI均值为2615.54点,较上年增长165.69%;2022年2月11日CCFI达3587.91点,创历史新高。2022年下半年以来,受港口拥堵问题改善叠加集装箱运力持续增长等因素影响,集装箱运价持续走低;2023年全年CCFI平均值为941.99点,较2020年均值下降3.62%,较2019年均值上升14.27%,总体表现好于2019年。

4.航运成本

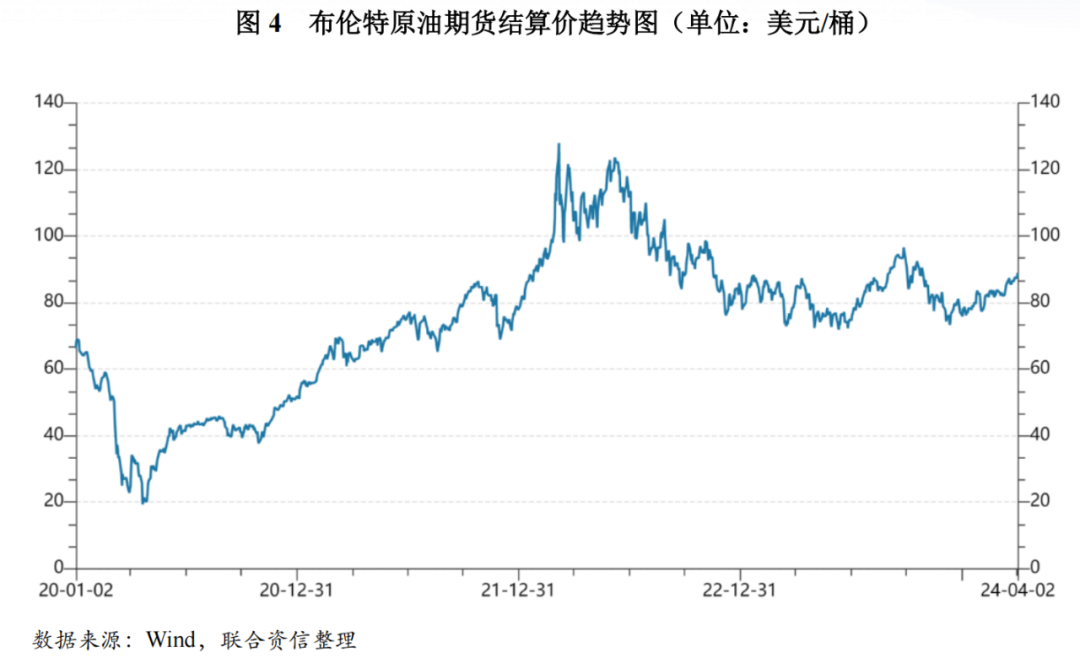

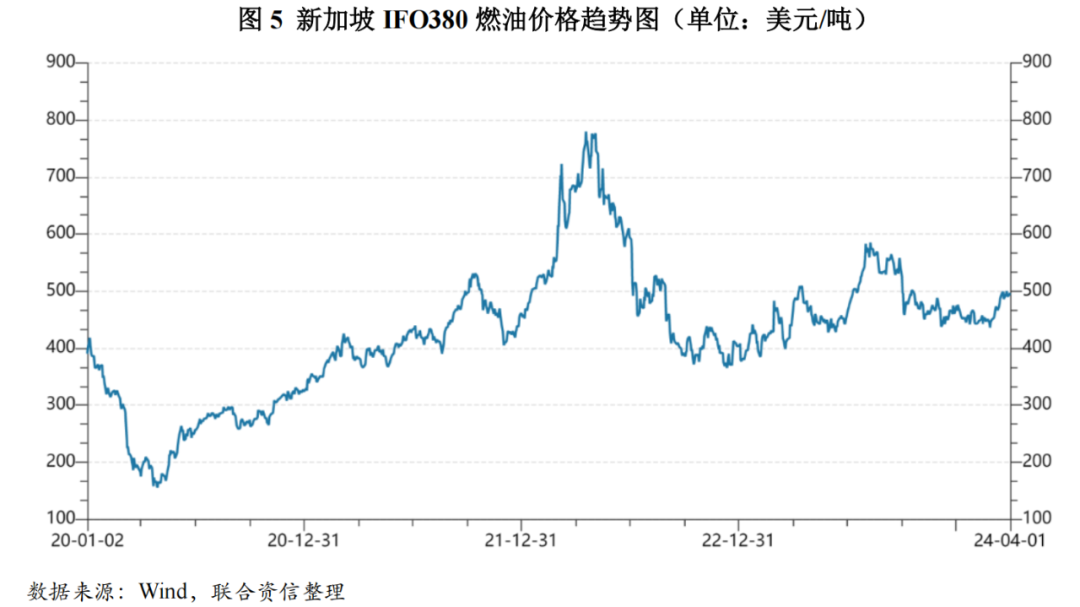

受复杂的宏观环境影响,近年来原油价格波动较大,带动船舶燃油价格大幅波动,对航运公司成本控制提出了更高要求。

燃油成本为航运企业营业成本中占比最大的一项成本支出,燃油价格的波动将影响航运企业的盈利水平。原油价格方面,2020年5月起,受全球主要原油供应国减产及原油需求开始回升影响,原油价格开始触底反弹,于2022年上半年升至2014年以来经济通胀调整后的最高价格;2022年下半年,美国和国际战略石油储备释放计划增加了原油供应,原油价格有所回落;2023年受到地缘政治、能源转型、金融动荡等多方面复杂因素影响,原油价格大幅波动。2021—2023年,布伦特原油期货价格全年平均值分别为70.94美元/桶、99.04美元/桶和82.64美元/桶,较上年分别增长64.17%、增长39.6%和下降18.4%。

三、行业集中度

全球集装箱航运属于资本密集型行业,班轮形式较依赖规模经济,经多轮并购已形成寡头垄断,行业集中度高。根据Alphaliner排名,截至2024年2月底,全球前十大班轮公司市场份额占比合计达84.7%,排名前五分别为地中海航运(576.91万TEU,占比19.68%)、马士基航运(426.0万TEU,占比14.53%)、法国达飞(362.63万TEU,占比12.37%)、中国远洋海运集团有限公司(以下简称“中国远洋海运集团”310.98万TEU,占比10.61%)及赫伯罗特(205.41万TEU,占比7.01%)。此外,由于节约成本及提升竞争力的需要,各大集运公司形成联盟体系[ 1],联盟内公司可实现舱位互租互用、共建舱位、共享堆场。

干散货及油品运输具备货主集中、承运人分散的特点,其航运市场集中度方面则远低于集装箱航运。从船舶运力看,拥有干散货船的前十大航运公司干散货船运力占全球干散货船运力的比重约为43%,拥有油轮船的前十大航运公司油轮船运力占全球油轮船运力的比重约为47%。截至2023年底,中国远洋海运集团干散货船队运力4632万载重吨、油气船队运力2858万载重吨,均居世界第一。

四、行业展望

未来,海运行业发展仍与全球国际贸易形势密不可分。整体看,干散货及油品贸易需求受全球经济形势、贸易政策、地缘政治及国际格局等因素影响较大,不确定性增加;集装箱航运市场需求端的周期性特征有望恢复,但受经济复苏动能不足影响需求增长或将受限,而全球集装箱运力持续释放,未来供给过剩趋势明显,运价上涨动能不足。

[1]截至2023年底,集运公司形成三大联盟,分别为THE联盟(海洋网联、阳明海运、赫伯罗特和现代商船)、海洋联盟(法国达飞、中国远洋海运集团、长荣海运和东方海外)、2M 联盟(地中海航运、马士基航运)。