关注经济热点

一起实现我们的中国梦

中国基金报记者 米洛

IPO被否,诺康达的股东火速找到了“接盘方”。

11月6日晚间,科源制药发布公告称,公司拟以1.8亿元自有资金,购买诺康达12%的股权,而后者此前不久刚刚IPO折戟。

需要注意的是,科源制药在今年4月4日才登陆创业板,公司IPO募资金额为8.55亿元,远超过4.4亿元的预计募资金额。

斥资1.8亿元“接盘”

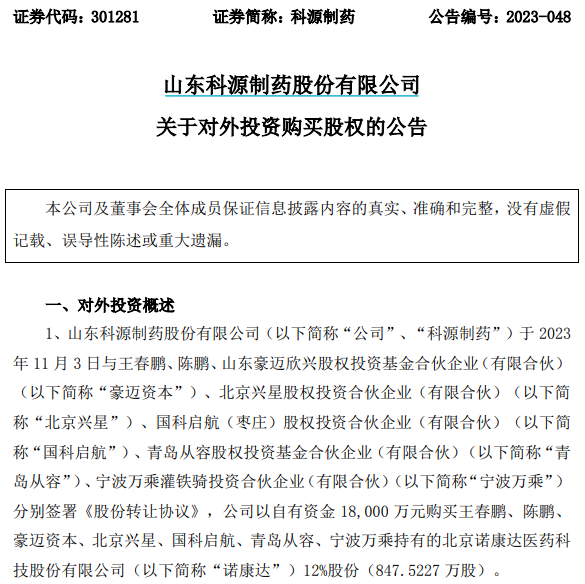

公告显示,科源制药拟从王春鹏、陈鹏、豪迈资本、北京兴星、国科启航、青岛从容及宁波万乘分别签署《股份转让协议》。

公司斥资1.8亿元,收购上述股东持有的诺康达12%股份。

对于此次交易,科源制药表示,诺康达主营业务为为各类制药企业及药品研发投资企业提供药学研究、非临床研究及临床研究等服务。

本次投资有利于公司把握医药行业发展前沿趋势,借助诺康达多年丰富的研发经验,累积的研究实力,和对行业核心技术的把控能力,与公司实现优势互补,有效帮助公司提升研发能力,从而为公司在产、在建和在研项目提供坚实的技术支撑。

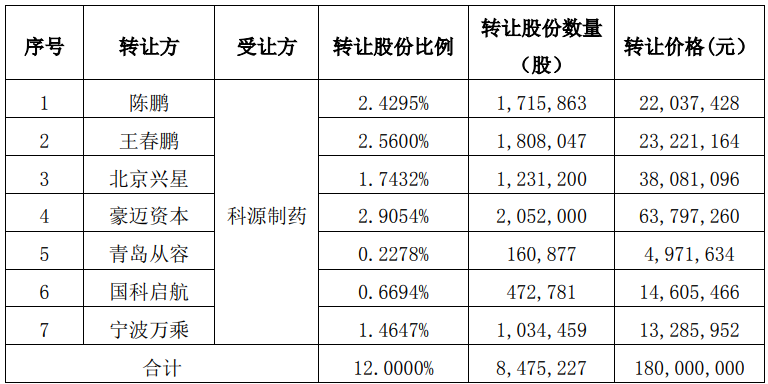

财务数据显示,诺康达2022年营收为2.76亿元,净利润为8306.3万元;2023年上半年,其营收为1.56亿元,净利润为5190.93万元。

科源制药上市的时间并不长。

公司在今年4月登陆创业板,目前市值约为42亿元。在此之前,公司在2016年3月登陆新三板,后于2020年8月摘牌。

从财务指标来看,科源制药的表现并不突出。2020年至2022年,公司营收分别为3.67亿元、4.21亿元、4.43亿元,归母净利润分别为6265.14万元、7817.25万元、9127.84万元。

刚冲击创业板被否

诺康达并非资本市场的“陌生面孔”。

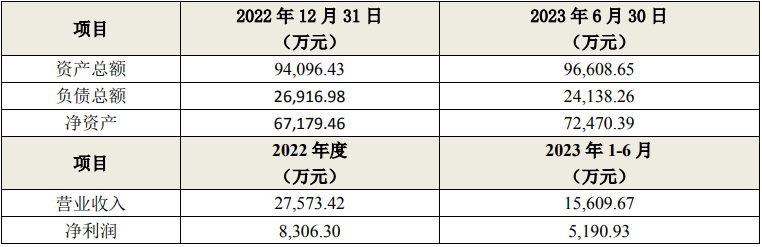

2022年6月,诺康达创业板IPO申请获受理。公司拟公开发行股份不超过2354.23万股,拟募集7.5亿元,资金计划分别投向药物制剂技术升级及智能化生产项目、药品研发项目、研发中心建设项目及补充流动资金。

然而,公司IPO却未能成功。

今年7月20日,深交所上市审核委员会对诺康达IPO进行了审核,最终认为其不符合发行条件、上市条件或信息披露要求。

现场,上市委向诺康达提出了5个问题,涉及业绩大幅波动、客户资质不全、与浙江佰奥交易的真实性、与第二大客户交易合理性等事项。

例如,诺康达部分 MAH客户仅委托发行人进行药品研发;部分 MAH 客户成立不久即向诺康达采购研发服务;部分 MAH 客户未持有 MAH 证书。

对此,上市委要求公司回答,结合部分 MAH 客户的项目平台公司特征、部分研发项目拟转让或已终止等情况,说明相关研发项目是否具有真实商业背景和商业合理性,研发项目是否具有较大的不确定性,是否存在项目资金来源于发行人利益相关方的情形。

2019年12月31日浙江佰奥成立时,诺康达持有其40%股份,为第一大股东,且能够对董事会施加影响。

在此情况下,2020年浙江佰奥与诺康达签订9个项目合同,金额共计3649.52万元。

对此,上市委要求公司回答,是否存在诺康达实际控制浙江佰奥的情形,诺康达及其关联方是否与浙江佰奥及其股东存在未披露的资金往来或利益安排,浙江佰奥是否专为诺康达设立。

曾试图冲击科创板、主板

在折戟创业板之前,诺康达还曾向A股发起过冲击。

2019年4月,诺康达申请在上交所科创板上市,同年 6 月上交所启动现场督导,同年7月,公司撤回申请。

2020年4月,诺康达被上交所予以监管警示。

有意思的是,此前申报时,公司就有明显的疑点。

资料显示,诺康达第二大客户亦嘉新创设立时由其时任监事配偶之母代持股份,实缴资本来自诺康达实际控制人,且在设立后不久即与诺康达签订27个项目订单,其中 20 个项目在诺康达撤回申请后终止。亦嘉新创仅委托诺康达进行药品研发。

这一问题也在冲刺创业板时被问及。

深交所上市委要求公司说明,亦嘉新创是否专为诺康达设立,是否实际被其或其实际控制人控制,诺康达与亦嘉新创之间的业务是否具有真实商业背景和商业合理性,是否存在通过亦嘉新创虚增业绩的情形。

从科创板撤单后,诺康达还有意冲击上交所主板。

2021年8月,诺康达与中信建投签署了上市辅导协议,并在北京证监局进行了备案,拟在上交所主板上市。2021年10月,中信建投发布了关于诺康达上市辅导工作进展情况。其中提到,诺康达的公司治理制度、财务管理体系等与上市公司标准仍有提升空间。

最终,诺康达没有选择沪市主板,而是转而冲击创业板。

编辑:舰长

审核:许闻