关注经济热点

一起实现我们的中国梦

来源:望京博格

提问:红利指数股息率高估是好事吗?

首先,股息率对比其他盈利而言,没有所谓高估或者低估的概念,只是对比历史分位,有高低之分。

其次,股息率越高,你现在买入能享受到的股息越多,所以股息率越高越好。这和市盈率/市净率估值刚好相反。

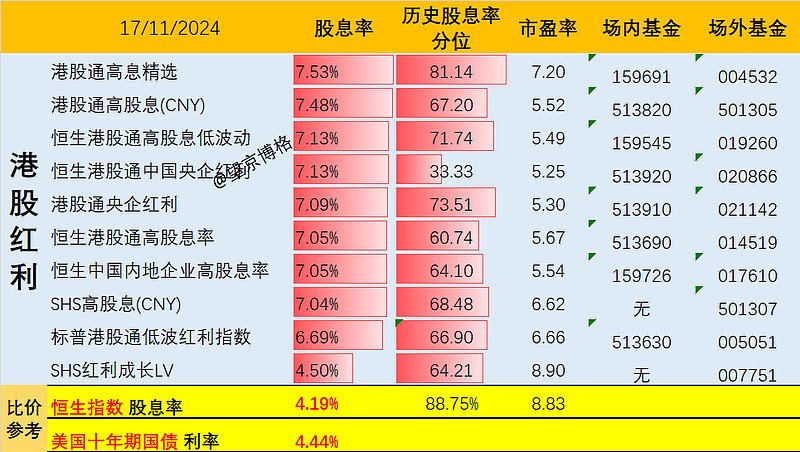

(数据来自wind和机构,望京博格统计,2024/11/17)

提问:10月14日招商基金的300ETF下跌-3.04%,但华泰柏瑞的沪深300ETF下跌-1.67%,为什么差异有这么大?

当日价格涨跌幅=当日收盘价/前日收盘价-1

你看看招商300ETF 14日尾盘溢价,所以当日跌的少,之后15日补跌回来,当然跌的比其他(没有溢价)300ETF跌的多了。

提问:最近,很多场外指数基金转型为ETF联接基金,这是为什么?

最主要的原因:做大场内ETF的规模。

(1)例如,有些公司没赶上第一批A500ETF上市,但是又不能坐以待毙,只能先募集场外A500指数基金。

这样做的好处是在场外先募集资金,等自己发了A500ETF之后,可以把场外指数基金转型为ETF联接基金。

(2)ETF与场外指数基金可以并存吗?

可以,但哪怕是同一个公司的场内A500ETF,和场外A500指数基金,也是两个独立的基金,没办法合并运营,也就没办法降本增效。

在ETF胜者为王的时代,做不上规模,最好的方式还是把场外指数基金变成ETF联接基金。

例如某公司的场内A500ETF规模100亿,场外A500指数100亿,把场外指数基金转型成ETF链接基金之后,场内ETF规模从100亿变成200亿了。

(3)具体执行层面,场外指数基金如何变成ETF联接基金?

这个很简单,场外指数也是按指数持仓股票,直接用股票申购ETF,无需买卖交易,持仓的股票就变成ETF了。

场外指数基金也就瞬间变成ETF联接基金了,因为不涉及到买卖交易,所以过程几乎没什么冲击成本。

另外,对于投资者而言,持有ETF联接与持有场外指数基金本质上没太大区别。

提问:ETF折溢价的钱谁最能赚到?做市商是由券商来担当吗?

主要是做市商来赚这个钱。

比如今年国庆期间,10月8-9日大批ETF溢价,让做市商赚大了。

科创、创业这样的ETF都20CM涨停了,但是指数也就涨了15-16%,ETF价格相对净值高出5%左右,只要买股票申购ETF就可以赚到这个钱。

例如,有一个创业板当天规模增加了400亿,5%的溢价套利就可以无风险赚20亿……有些投资者发现被套了,不看净值开始抛售,导致ETF价格低于净值,做市商又可以吃折价套利再赚一波,做市商在历史上都没这样躺着赚过钱……

所以买卖ETF一定要看折价与溢价。

另外,做市商这事券商,私募,牛逼的个人都可以干,只不过券商的成本优势最明显(自己给自己交佣金相相当于免佣金)

提问:ETF达到什么标准才可以纳入融资标的?

ETF要成为融资融券标的,需要符合一定的条件,包括:上市交易超过5个交易日、最近5个交易日的日平均资产规模不低于5亿元、基金持有户数不少于2000户、交易所规定的其他条件等。

PS:融资融券指的是投资者借用资金(融资)或证券(融券)来进行投资交易。简单来说就是借钱上杠杆买,和借券做空卖出。

在哪里能看到基金的持有人户数?

基金半年报(中期报告)和年报里

以易方达沪深300ETF为例:

我们找到今年2024年刚发的基金中期报告,搜索“持有人户数”

就可以看到机构投资者持有比例95%,个人投资者持有占比份额约5%。

文章未来也会定期更新ETF咖啡馆,可关注下面#ETF投资咖啡馆标签,方便未来搜索。

也欢迎大家去雪球@望京博格提问,博格免费回答大家问题。

谢谢大家多点赞关注文章!一起进步!#ETF咖啡馆#