关注经济热点

一起实现我们的中国梦

转自:懒猫的丰收日

果然是A500,

号召力不是一般的强。

10月15日首批A500ETF上市的当晚,就有十几家基金公司上报了40多只跟踪中证A500的产品。

这其中,我比较看好华夏基金的“华夏中证A500指数(A类:022430;C类:022431)”。

按照惯例,这周五就可能发售,感兴趣的小伙伴可以关注下华夏基金的相关公告,到招行、蚂蚁、天天、理财通等平台搜“华夏A500”或产品代码即可~

01

说到指数基金,就不得不提华夏基金。

首先,业务起步早。

2004年12月30日,华夏上证50ETF成立,这是国内首只ETF,最新规模已经突破1500亿元。

其次,产品线丰富、规模排名靠前,华夏基金是国内最大的指数供应商。

除了华夏上证50ETF,华夏沪深300ETF、华夏上证科创板50ETF规模也突破了1000亿元。市场上总共就8只千亿股票ETF(截至2024年10月21日),华夏基金一家独占3只。

其他一些主流宽基指数,比如中证500、中证1000、创业板、科创板100、恒生指数、纳斯达克100等,还有一些重要行业指数,华夏基金也均有布局,而且规模做到了同类前列。

据统计,截至2024年10月17日,华夏基金权益类ETF的总规模超过6500亿元,是国内最大的指数供应商。

数据来源:Wind,截至2024年10月21日

数据来源:Wind,截至2024年10月21日有不少人向我透露过,买指数基金有两个担心:

一是担心基金因为规模过小而清盘。

二是担心业绩跟不上指数。

我的回答是,

指数基金是同质化竞争,赢者通吃,最终每个指数背后可能只有那么几只基金活的比较好,买到这些基金的投资者会比较省心。

所以,在选指数基金时,如果可以,尽量优选大厂的,指数基金是个烧钱的业务,靠规模取胜,大厂更容易胜出。

担心业绩的话,尽量选场外指数基金而不是ETF联接基金。

在投资流程上,ETF联接基金是先申购一揽子股票,然后再拿这些股票兑换ETF份额。

场外指数基金是直接购买一揽子股票,流程相对简单,也更容易做到紧密跟踪指数。

这两个担心,华夏中证A500指数(A类:022430;C类:022431)都可以规避,这也是我相对比较看好的原因。

02

说回中证A500,

这是一个被认为比沪深300更适合普通投资者、也更能代表A股的指数。

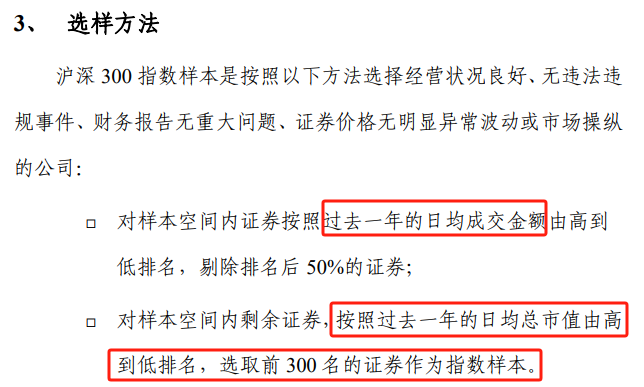

沪深300编制方法是这样的:

1)剔除有明显瑕疵的股票;

2)对剩余的股票按“过去一年日均成交金额”排序,剔除排名后50%的股票;

3)再对剩余股票按“过去一年日均总市值”排序,选取排名前300的股票。

所以,也有很多人认为“沪深300是两市规模排名前300的股票”,虽然不严谨,但也是那么个意思。

图:沪深300选样方法,资料来源:中证指数公司官网

图:沪深300选样方法,资料来源:中证指数公司官网华夏A500跟踪指数(中证A500)做了大量创新,

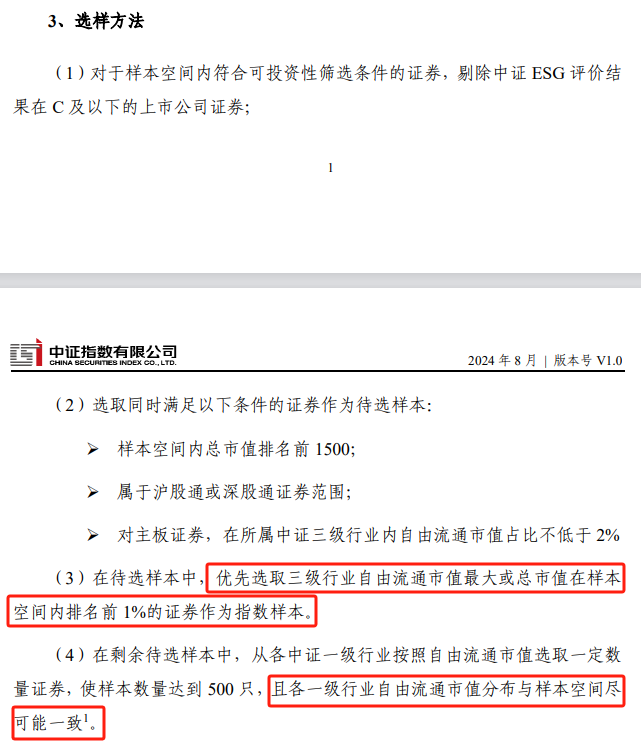

1)引入ESG评价。剔除ESG评价结果在C及以下的股票,规避了政策层面的风险。

2)用“自由流通市值”取代“总市值”,规避金融股权重较大的问题。

除了最开始筛选时要求“样本股总市值排名前1500名”之外,其他和市值相关的指标基本都改用“自由流通市值”,规避了金融股因为总市值较大而在指数中占据较大权重的问题。

3)优选细分行业龙头,兼顾行业均衡。

从中证三级行业出发,优先选取每个行业内自由流通市值最大,或总市值在样本股票中排名前1%的股票,保证基本上每个细分行业都有股票入选。

然后,再从剩余样本股中选取一定数量的股票凑够500只,使得指数一级行业自由流通市值分布与样本空间尽可能一致。

图:中证A500选样方法,资料来源:中证指数公司官网

图:中证A500选样方法,资料来源:中证指数公司官网可以这么认为,

华夏A500跟踪指数,是从全市场综合排名前1500的股票中,在兼顾行业均衡的基础上,优中选优,筛选出的500只细分行业龙头。

所以,

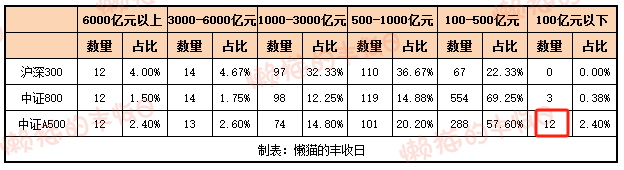

看市值分布,

更下沉一些,成分股低于100亿元的股票有12只,比中证800还要多。

数据来源:Wind,截至2024年10月21日

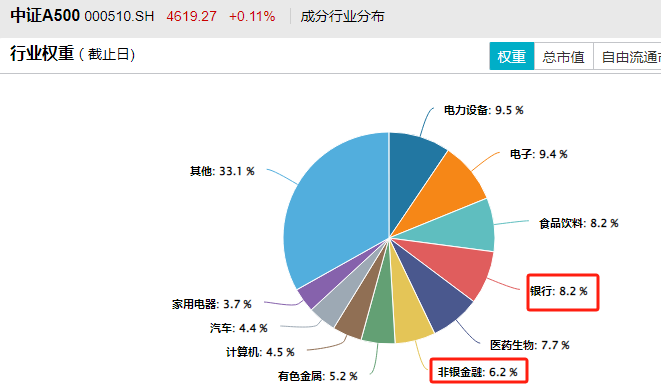

数据来源:Wind,截至2024年10月21日看行业构成,

银行、非银金融在指数中的权重分别是8.2%、6.2%,比在沪深300中的权重分别低3.8、5.2个百分点。

数据来源:Wind,截至2024年10月21日

数据来源:Wind,截至2024年10月21日看历史业绩,

也是华夏A500跟踪指数表现更好一些。

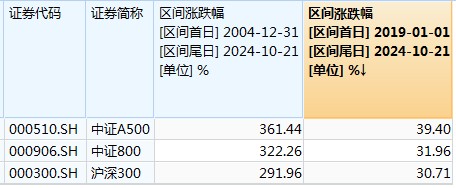

2004年12月31日基日以来,沪深300涨了292.96%,中证800涨了322.26%,华夏A500跟踪指数涨了361.44%。

2019年以来,华夏A500跟踪指数跑赢沪深300指数8.69个百分点,跑赢中证800指数7.44个百分点。

看好大A又不知道怎么选的话,之前是沪深300或中证800,现在可能是华夏A500跟踪指数更优一些。

数据来源:Wind,截至2024年10月21日

数据来源:Wind,截至2024年10月21日03

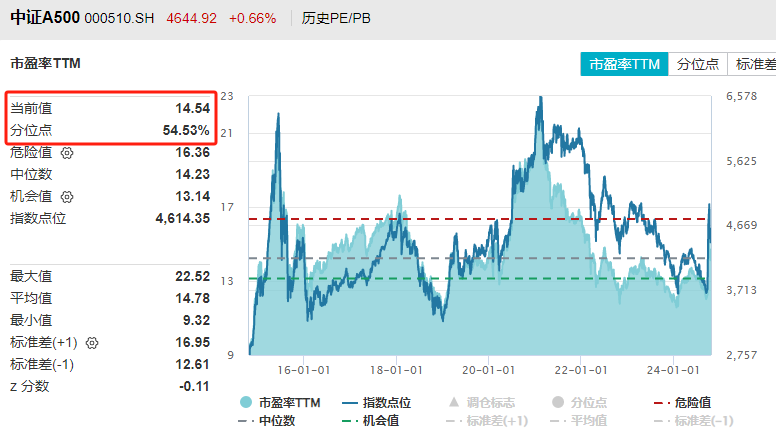

估值方面,

因为中证A500降低了金融股,特别是银行股的权重,估值要相对高一些。

截至2024年10月21日,沪深300的PE是12.96倍,中证A500的PE是14.54倍,PE百分位是54.53%,历史平均估值附近。

数据来源:Wind,截至2024年10月21日

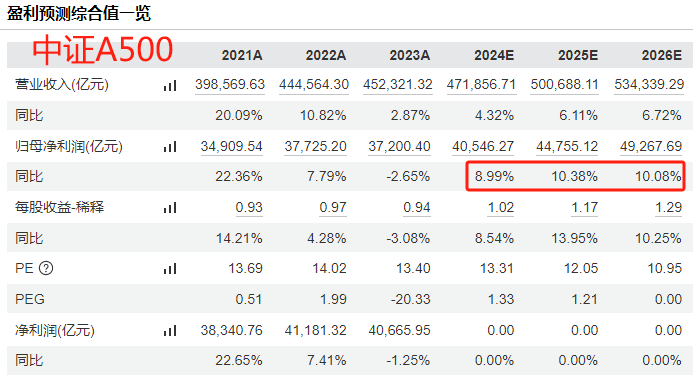

数据来源:Wind,截至2024年10月21日业绩增长预期也要更高一些。

据Wind统计的机构一致预期,

2024-2026年,沪深300成分股每年的业绩增速分别是8.56%、8.45%、8.96%。

同期,华夏A500跟踪指数成分股的业绩增速分别是8.99%、10.38%、10.08%,平均每年高1个点左右。

所以也可以这么认为:华夏A500跟踪指数是一个比沪深300略偏成长的宽基指数。

数据来源:Wind,截至2024年10月21日

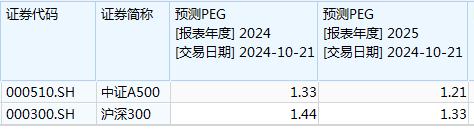

数据来源:Wind,截至2024年10月21日有这么一个公式:

PEG = 市盈率 / 盈利复合增速

把估值和业绩增速放在一起衡量投资标的的性价比。

用2024、2025年的业绩增速计算,华夏A500跟踪指数的PEG分别是1.33、1.21,要比沪深300的PEG低,也就是综合考虑估值和业绩增速,当下是华夏A500跟踪指数的性价比更高一些。

数据来源:Wind,截至2024年10月21日

数据来源:Wind,截至2024年10月21日另外,A股存在明显的“成长/价值”风格切换。

图中,绿线往上走代表成长跑赢价值,往下走代表价值跑赢成长。

2019-2021年是成长跑赢价值,绿线往上走。

2022年后,又变成了价值跑赢成长,绿线往下走。这一趋势一直持续到今年8月份,成长跑输价值的幅度已经和2018年底相当。

如果历史规律起作用,那后续大概率是成长跑赢价值。也果然,在9月份开始的一波行情中,成长大幅跑赢价值,绿线又开始往上走。如果趋势延续下去,那可能还是华夏A500跟踪指数的赢面更大一些。

数据来源:Wind,截至2024年10月21日

数据来源:Wind,截至2024年10月21日04

总结起来,

中证A500在编制方法上做了几个创新,

1)引入ESG评价;

2)用“自由流通市值”取代“总市值”,规避了金融股权重较大的问题。

3)优选细分行业龙头,同时兼顾行业均衡。

最终的结果就是,指数覆盖面更广一些,行业更均衡一些。也因此,很多人认为:华夏A500跟踪指数比沪深300更能代表A股,也更适合普通投资者。

看历史业绩,确实是华夏A500跟踪指数表现更好,跑赢沪深300,也跑赢中证800。

同时,因为降低了金融股,特别是银行股的权重,华夏A500跟踪指数在风格上比沪深300略偏成长。

A股存在明显的“成长/价值”风格切换,今年8月份成长跑输价值的幅度已经和2018年底相当,并在9月份后上演了成长跑赢价值的行情,如果趋势延续下去,可能是风格略偏成长的华夏A500跟踪指数继续跑赢。

基金方面,

华夏基金是国内最大的指数供应商,业务起步早、产品布局全、规模排名靠前,在激烈的指数基金同质化竞争中更容易胜出。

而且“华夏中证A500指数(A类:022430;C类:022431)”是场外指数指数基金,直接购买一揽子股票,投资流程相对简单,也更容易做到紧密贴合指数。

对中证A500感兴趣的小伙伴,真的不妨关注下这只基金~~

风险提示:

基金有风险,投资需谨慎,请独立判断和决策。本公众号所载内容仅供研究和学习使用,不构成个人投资建议。用户应考虑文中的任何意见、观点或结论是否符合其特定状况。基金的过往业绩及其净值高低并不预示其未来业绩表现。本公众号对所载信息的完整性和数据的准确性不作任何保证。

在投资基金之前,投资人应详阅《基金合同》、《招募说明书》等基金法律文件,全面认识了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。

(转自:懒猫的丰收日)