关注经济热点

一起实现我们的中国梦

1、美联储降息预期提振港股,9月16-17日港股走强,港股通科技涨2.08%,内地国有指数两日涨1.64%,港股通高股息指数涨1.91%。2024年二季度港股营收净利润优于A股,显示盈利韧性。基本面韧性、AH溢价回归趋势、降息预期等或支撑港股相对优势。风险偏好下移背景下,投资者可关注港股红利板块,如红利港股ETF与港股国企ETF。

2、8月经济数据公布,社零增速再降,房地产后周期等消费拖累;固投增速放缓,民间投资负增长。8月主要经济指标均低于5%。央行此前称准备金率有下降空间,刺激政策出台概率增加。

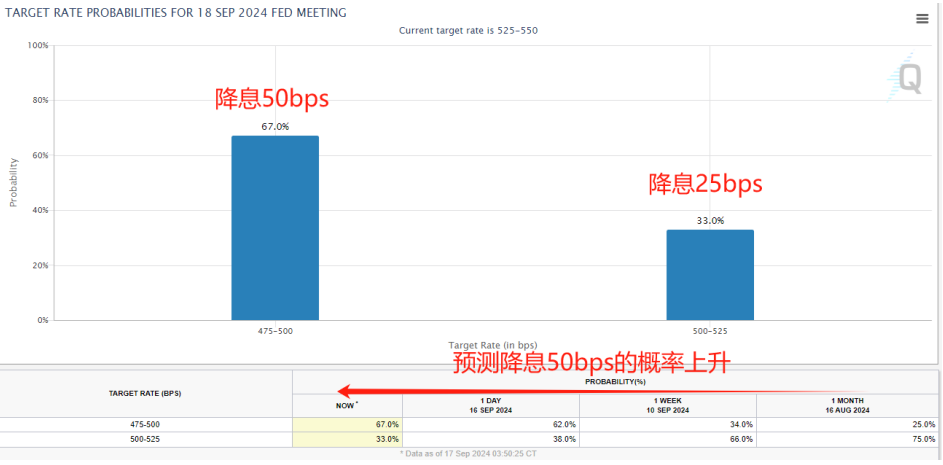

3、全球投资者本周无疑将瞩目当地时间17-18日举行的FOMC会议,尤其是美联储将于北京时间19日凌晨公布的降息决定。尽管降息几乎已成必然,但市场对于降息的幅度及后续的联邦基金利率走向分歧之大,仍是2007年以来所罕见。最新的CME FedWatch数据显示,降息50bps的预期占据上风。长期来看,本轮降息周期的开启将使持有黄金的机会成本将稳步下降。叠加大选、冲突带来的地缘政治不确定性,投资者未来可以关注黄金股票ETF(517400)、黄金基金ETF(518800)的投资机会。

正 文

text

中秋假期期间国家统计局公布了经济数据。需求端,社零增速再次走低,城镇消费、房地产后周期等消费为主要拖累;固定资产投资增速继续放缓,民间投资再次陷入负增长,房地产投资延续负增长。8月社零、固定资产投资、工业增加值、服务业生产指数等主要指标均低于5%。近期国新办新闻发布会中,央行货币政策司司长指出,目前金融机构平均法定存款准备金率还有一定下降空间。8月经济数据出台,后续刺激政策例如降准降息出台的概率增大。

数据显示,8月份,规模以上工业增加值同比实际增长4.5%,预期增4.7%,前值增5.1%。从环比看,8月份,规模以上工业增加值比上月增长0.32%。1-8月份,规模以上工业增加值同比增长5.8%。中信证券指出,8月规模以上工业增加值增速有所下降的原因一方面是今年以来持续的需求不足压力开始向生产端传导,另一方面8月为制造业传统生产淡季,且局部地区高温多雨天气也影响工业生产。

8月份,社会消费品零售总额38726亿元,同比增长2.1%。其中,除汽车以外的消费品零售额34783亿元,增长3.3%。8月仅高于6月社零因“6.18购物节错位效应”出现的极低增速2.0%,已经是连续第7个月低于市场一致预期。中信证券指出,伴随9月越来越多省份出台“以旧换新”进一步加力的具体补贴方案,预计后续几个月商品消费增速或将出现一定改善。但当前居民工资性收入、财产性收入双双降速背景下,整体消费能力受限,前期始终保持高速增长的服务消费的后续增长动能或有所承压。

美联储大幅降息预期升温,A股休市的9月16-17两日港股走强,恒生指数收涨1.67%,恒生科技涨1.63%,港股通科技涨2.08%,内地国有指数两日涨1.64%,港股通高股息指数涨1.91%。

2024年第二季度,尽管恒生指数和恒生科技指数的单季度营收同比增长速度低于过去十年平均水平,但港股市场在营收、净利润方面的表现优于A股主要指数,显示出其盈利韧性。

8月以来港股表现相对强于A股。基本面韧性,AH溢价向合理位置回归或是港股相对行情的逻辑基石,降息交易强化或进一步催化港股。红利税改革预期利好下,港股AH价差有望进一步收敛。

结构上,上半年港股通资金流向偏好红利风格;并且宏观视角看,经济增速中枢下移时,市场整体的利润增长速度往往放缓且风险偏好有所下移。高红利、高股息类资产价值凸显。当前部分港股红利行业较A股红利行业可能具有一定估值优势,感兴趣的投资者可继续关注可月月评估分红的红利港股ETF(159331)和港股“中特估”的港股国企ETF(159519)。

全球投资者本周无疑将瞩目当地时间17-18日举行的FOMC会议,尤其是美联储将于北京时间19日凌晨公布的降息决定。尽管降息几乎已成必然,但市场对于降息的幅度及后续的联邦基金利率走向分歧之大,仍是2007年以来所罕见。从利率期货隐含的市场预期来看,9月降息25bps和50bps的可能性在过去的一周变动剧烈,最新的CME FedWatch数据显示,降息50bps的预期占据上风。

来源:CME FedWatch

来源:CME FedWatch这一轮降息周期开启时,美国宏观经济从某种程度上说是历次周期中较为健康的,市场普遍认为其软着陆的概率较大。值得注意的是,随着通胀逐渐回落靠近2%的目标水平(8月CPI为2.5%,连续第五个月下降;核心CPI为3.2%,与预期及前值持平),美联储及投资者或将更加关注经济增长方面的目标。华泰证券指出,当前美国的增长动能已经边际放缓,7-8月非农数据连续不及预期、岗位空缺和待求职人数之比低于疫情前水平、信用卡违约快速上升。这可能将制约后续美联储的降息路径,并影响市场的预期管理。

在资产价格方面,高盛复盘了1984年以来的历次降息周期后指出,当降息后美国不快速进入衰退时(本次降息大概率如此),美股大概率上涨。但同时也指出,此类上涨多由盈利而非估值的扩张驱动。摩根斯坦利则认为,FOMC的投票结果和前瞻指引也是影响资产价格的重要因素,因为投资者会对照自己对经济的理解调整对未来增长的预期,并进行交易。例如,如果联储最终降息25bps,但有票委认为应当降息50bps,那么市场可能会解读为美联储对未来的增长预期偏熊,但更大的刺激未获通过,从而不利于风险资产。不过,从历史来看,每一轮降息周期都有其独特性,不能完全依靠历史经验外推降息对资产价格的影响。亚特兰大联储的一些模型也指出,此次无论降息25bps还是50bps,都不会显著的刺激经济。

尽管短期内联储的降息路径可能对市场带来一定的波动,但长期来看本轮降息周期的开启几乎势在必行,持有黄金的机会成本将稳步下降。叠加大选、冲突带来的地缘政治不确定性,投资者未来可以关注黄金股票ETF(517400)、黄金基金ETF(518800)的投资机会。

最后附常推ETF图

(转自:ETF和LOF圈)