关注经济热点

一起实现我们的中国梦

来源:市值风云

都是互联网泡沫惹的祸。

李嘉诚家族,是香港“四大家族”之一,资产遍布房地产、电力、能源、通信、零售等行业。

据公开资料,李嘉诚有两子,次子李泽(金麒麟分析师)楷,有商界“小超人”之称。

联交所上市公司电讯盈科(00008.HK,“公司”),是李泽楷商业版图的重要一环。

自1993年创立公司前身起,这家公司已经陪伴如今57岁的李泽楷,度过逾30年的岁月。从公司的股票代码“8”,也能看出其港股市场“老兵”地位。

股价随互联网泡沫破灭,母子公司市值倒挂多年

公司的前身是李泽楷于1993年创立的盈科拓展集团。

1999年,盈科拓展集团借壳得信佳集团在港股上市,并改名为“盈科数码动力”。

2000年,盈科数码动力收购香港电讯,合并后的新公司即“电讯盈科”。

收购标的香港电讯的前身,可追溯到港英政府时期的大东电报局,乃香港第一家电话公司,并一直是香港最大的电信运营商。

其是如何落入“小超人”口袋的呢?

故事要从上世纪90年代,香港回归之际,一些外资企业寻求撤资说起。当时,香港电讯正在逐渐失去在香港通信市场的长期垄断地位:

其电话专营权,已于1995年结束,从此开始和其他3家新进入的电信运营商共同竞争。其对外通讯服务牌照,也于1998年被香港特区政府提前收回。

1999年,英资控制的大东电报局拟出售持有的香港电讯股权。收购竞争随即围绕两大潜在买家展开:一是李泽楷控制的盈科数码动力,二是新加坡电信。

在这场港资和外资的对决中,代表本土港资的李泽楷最终胜出。

2000年8月,盈科数码动力以高达359亿美元、现金加股权的总对价,将香港电讯收归麾下。

作为当时互联网新贵的盈科数码动力,在并购前的市值已高达2000亿港元。合并后,公司市值一度被推高至5800亿港元。

然而,公司合并香港电讯时,正是全球科技股泡沫破裂前的顶峰。随着不久后互联网泡沫破裂,公司股价经历悬崖跳水后,自此倒地不起、长年躺平。

目前,公司的市值约300亿港元。

(来源:Choice终端)

形成鲜明对比的是,公司于2011年分拆上市的子公司香港电讯(06823.HK),目前市值超过660亿港元,远高于其母公司。

(来源:Choice终端)

李泽楷一直是公司的第一大股东,通过盈科控股持股24.92%。

第二大股东中国联通(600050.SH、00762.HK)持股18.41%,其股权“继承”自其在2008年合并的中国网通。

(来源:公司2023年报)

顺便一提,2008年,李泽楷和合并后的中国联通,曾共同谋求将公司私有化,但遭到香港证监会以保护中小股东权益为由拒绝,最终私有化失败。

重组后业务单一化,与香港电讯重叠度高

2014-2023年,公司营收从333亿港元整体增至363亿港元,期间起伏跌宕,10年年均复合增长率仅1%。

(来源:Choice终端,制图:市值风云App)

作为一家控股集团,公司涉足的领域一度较广泛。

(来源:公司官网)

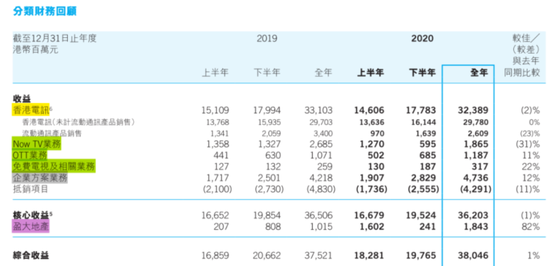

以2020年报为例,公司并表香港电讯和盈大地产(00432.HK)两家子公司,业务覆盖电信、媒体、IT和房地产四大行业。

电信:香港电讯;

媒体:Now TV业务、OTT业务、免费电视及相关业务;

IT:企业方案业务;

房地产:盈大地产。

(来源:公司2020年报)

2020年,电信、媒体、IT、房地产,分别占公司营收的85%、9%、12%、5%。(注:由于存在内部抵消,各业务营收占比合计大于100%。下同。)

2020年起,公司陆续对业务进行剥离和重组。其中影响较大的包括:

2020年9年,公司将Now TV业务以2.5亿美元(约20亿港元)出售给香港电讯;

2021年,公司以1300万港元出售盈大地产少数股权,从此不再并表;

2022年8月,公司以6.1亿美元(约48亿港元)出售企业方案业务。

目前,公司尚余业务围绕电信和媒体两大行业。

电信:香港电讯;

媒体:OTT业务、免费电视及相关业务。

2023年,电信和媒体,分别占公司营收94%和9%(抵消前,故总和超100%)。

(来源:公司2023年报)

01 固网:从成熟期向衰退期过渡

在重组后,公司业务更加单一化,子公司香港电讯的业绩核心地位更加凸显。

2023年,公司营收363亿港元,其中香港电讯营收343亿港元。

(来源:Choice终端,制图:市值风云App)

公司对香港电讯处于绝对控股地位,截至2023年末持股52.29%,后者再无其他持股5%以上的大股东。

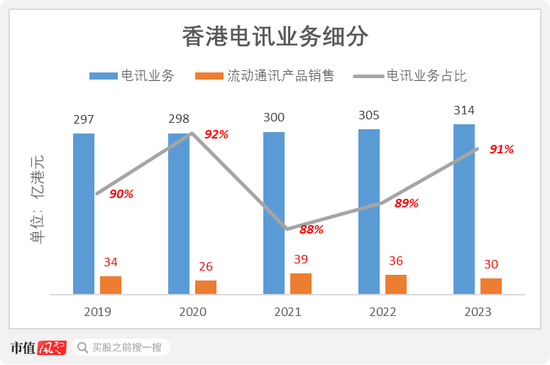

公司财报将香港电讯营收细分为两类:(1)电讯业务;(2)流动通讯产品销售。电讯业务一直贡献香港电讯营收的大头,占比约90%。

(制图:市值风云App)

2023年,电讯业务营收314亿港元,同比增2.8%;流动通讯产品销售营收30亿港元,同比跌18.3%。

(制图:市值风云App)

长期以来,作为支柱的香港电讯,核心的电讯业务营收同比增速仅为低个位数,导致公司整体缺乏成长性。

这是什么原因呢?

在如今几乎人手一部手机的移动通信时代,风云君相信,在座的诸多老铁,甚至已经不再使用固定电话了。

然而,翻开香港电讯的财报,老铁会惊讶地发现:其业务开展仍然围绕固网通信市场。固网带来的营收规模约是移动通信的2倍。

2023年,香港电讯的电讯服务业务(即固网业务)营收242亿港元,同比增1%;移动通讯业务营收113亿港币,同比跌2%。

(来源:香港电讯2023年报)

而同期的内地电信运营商,又是什么情况呢?

以中国电信(601728.SH、00728.HK)为例,2023年,其移动通信服务收入1957亿元,明显高于固网及智慧家庭服务收入1231亿元。

(来源:中国电信2023年财报)

事实上,香港自1870年代引入电话服务的一百多年以来,一直是全球电话线密度最高地区之一。时至今日,使用固话的通信习惯仍未彻底性改变。

据香港通讯局数据,截至2024年2月,香港固话渗透率为67%,较2011年的102%及2017年的92%明显下跌,但仍远高于全球其他地区。

(来源:香港通讯事务管理局)

相比之下,截至2023年末,中国内地和美国的固话渗透率,分别为13%和29%。

(来源:CEIC数据库)

对于本地固网通信市场,香港通讯局的态度是全面开放,对牌照申请者没有外资的限制、对牌照发放数量也没有上限。

截至2023年末,香港本地固网通信市场共有28名持牌机构。内地三大通信巨头中国电信、中国移动(600941.SH、00941.HK)和中国联通,也均在其列。

(来源:香港通讯事务管理局)

香港通讯局对持牌机构的网络铺设和投资规模同样不做限制。

不过,电信行业作为资本密集型的重资产行业,持牌机构为了存活,只能不断“跑马圈地”,进行网络铺设密度的竞赛。

据香港通讯局数据,截至2023年3月,本地92%的住户,有至少两个固网运营商的线路可选择;81%的住户,则有至少3个固网运营商的线路可选择。

同时官方预计,随着持牌机构继续铺设各自的网络,上述百分比仍将提升。

02 移动通信:5G用户仍在培育

公司在固网通信市场的现状,是典型的成熟期行业困境,而随着行业朝着衰退期过渡,竞争将愈加白热化。

回顾内地通信巨头的经验,在过去10年,4G技术的引入彻底改变了内地通信市场的格局。随着5G技术的应用,公司是否有望在移动通信领域先下一城?

实际上,相比固网通信市场,香港移动通信市场的竞争格局更明确,主要有4家运营商,即公司、中国移动香港、和记电讯和数码通。

不过,香港移动通信市场,同样是一个典型的存量市场。

首先,香港移动通信用户的渗透率已经极高。据披露,截至2023年3月,香港移动通信用户数量约2160万,按人口计的渗透率达282%。

其次,根据香港通讯局的说法,移动通信运营商长期进行激烈的价格竞争。

(来源:香港通讯局)

在此背景下,抢夺尚未高渗透的5G市场,似乎是唯一的出路。

香港移动通信行业于2020年开启从4G向5G的过渡,并于2021年正式进入5G时代。

(来源:香港通讯局)

据香港通讯局披露,截至2023年3月,香港5G用户达510万,相当于68.2%的移动通信用户渗透率。

如果以后付用户数量计,截至2022年末,香港全行业5G用户占后付用户人数的渗透率则为53%。

(来源:香港通讯局)

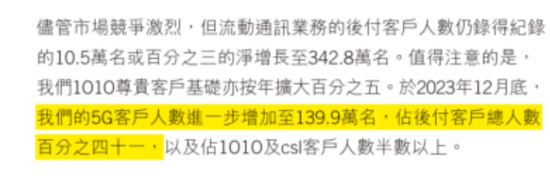

从目前来看,公司的移动通信业务,仍处于向5G转型的用户培育阶段。

据香港电讯披露,2023年,其流动通讯业务约26%的营收来自流动通讯产品销售,表明其在移动通信领域较为依赖硬件获客。

(来源:香港电讯2023年报)

此外,截至2023年末,香港电讯的5G客户人数为510万,占其后付客户总人数的41%。该比例甚至低于香港通讯局披露的2022年末全行业整体水平。

(来源:香港电讯2023年报)

红利股属性明显

公司的净利润率,自2018年起跌破8%,于2020年触底至1.7%,2023年为5.8%。

(来源:Choice终端,制图:市值风云App)

通信行业是重资产行业,折旧和摊销对利润的影响较大,因此EBITDA(未计利息、税项、折旧及摊销前的利润)这一指标更能反映出公司的真实盈利能力。

公司的EBITDA自2022年起触底反弹,2023年为128亿港元,对应EBITDA利润率为35.3%,也是过去5年首次突破35%。

(制图:市值风云App)

EBITDA的改善,得益于资本开支从2019年的50亿港元,逐年下降至2023年的23亿港元。究其原因:

首先,开展房地产业务的盈大资产于2021年出表,为公司节省大量资本开支。可以佐证的是,香港电讯的资本开支占比从2019年的54%提升至2023年的98%。

其次,香港电讯的资本开支也在下降。据披露,公司已于2022年完成全港的5G网络铺设。

(制图:市值风云App)

由于剔除了非现金成本,EBITDA指标也更贴近公司的现金流水平。

同样由于资本开支的下降,公司自由现金流从2019年的61亿港元,整体增至2023年的110亿元。

(来源:东财Choice,制图:市值风云App)

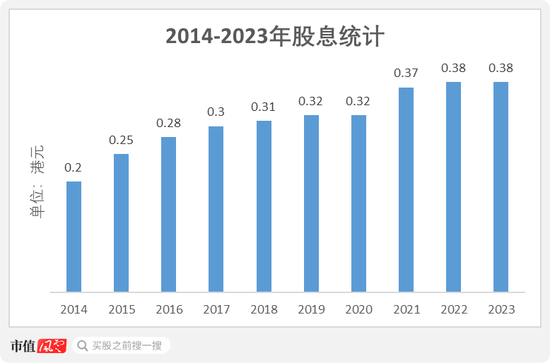

值得一提的是,公司是港股市场一只典型的红利股,管理层回报股东的意愿较强,且有着长期支付现金股息的历史。

过去数年,尽管期间业绩有所波动,但公司支付股息金额逐年增长。而保证公司分红能力的前提,正是较为充足的现金流。

2019-2023年,公司合计支付股息270亿港元,占期间合计自由现金流418亿港元的65%。

(来源:Choice终端,制图:市值风云App)

顺便一提,由于股价长期躺平,对于过去长期持有公司股票的投资者来说,股息贡献了投资回报的大头。

以2014-2023年为例:

假设投资者在2014年的第一个交易日以收盘价买入该股,此后每年的中期和末期均获得派息,年度合计的每股股息在2.0-0.4港元区间。

按2023年最后一个交易日的收盘价4.16港元计,投资者的年化投资回报率(不考虑货币时间价值)为15.75%。

(来源:Choice终端,制图:市值风云App)

香港作为全球最发达的商业及金融中心之一,监管机构对于电信行业同样秉承高度开放、自由竞争的态度。

在长期激烈竞争下,即使公司作为扎根本地逾150年的行业龙头,也无法高枕无忧。

其核心的固网业务,面临的是一个从成熟期到衰退期过渡的市场。而移动通信业务,由于5G应用的时日尚短,竞争优势尚不明确。

此外,从资本市场角度,在剥离和重组后,公司与香港电讯的业务重叠度较高。

在风云君看来,现阶段,公司对投资者的吸引力,更取决于能否持续稳定派息、以及通过改善现金流以提升回报股东的水平。

上一篇 万科,又陷风波!