关注经济热点

一起实现我们的中国梦

新加坡人均GDP全球领先,产业结构以服务业和制造业为主体;新加坡当局执行外向型经济发展战略,是全球重要的贸易港口和金融中心,营商环境十分突出。新加坡“三驾马车”为其经济增长提供了有力支撑:出口方面,新加坡贸易常年顺差,贸易总额为GDP的三倍;投资方面,开放自由透明的营商环境吸引外资持续流入;消费方面,居民消费能力和意愿较强,投资移民等高收入人群占比大。新加坡股市具有“国际化基因”,主板的“第二上市”极大简化了海外公司在新加坡的上市流程,新交所也是中国企业海外上市的热门选择。新加坡股市中金融、房地产、消费、制造、电信等行业市值较为集中。新加披海峡时报指数具有股息率高、易受全球宏观经济影响的特征,其在过去二十多年内呈现牛长熊短的震荡格局。展望后市,新加坡三大银行、先进制造业、房地产龙头、能源转型和绿色金融领域或为值得关注的方向。

二、关于越南股市的近期观点

越南股市设置与A股相比存在相似之处,胡志明交易所是其主板市场。胡志明指数的行业市值占比相对稳定,近年来金融行业占比稳居首位,且占比不断提升;其次是房地产行业,但其比例呈现逐年下降趋势。

三、德国市场投资观察

1)德国已经形成了“一主多辅”的证券交易所格局,德意志交易所集团旗下的法兰克福证交所市场份额超过90%,Xetra系统是世界上流通性最高的现货市场全电子化交易平台。法兰克福证券交易所按照监管主体和上市条件可以分为四个上市板块:高级市场、一般市场、初级市场和准入市场。监管上,两个监管主体“平行监管、各有侧重、共同协作”。2)德国DAX指数跟踪在法兰克福证券交易所交易的40支市值最大、流动性高的德国公司,反映德国经济的特征,即以工业为主导,以汽车及配件、化工医药和机械制造等为其支柱产业的经济特征。DAX的收益主要由盈利和分红贡献;盈利和分红贡献了几乎所有正回报,而估值基本贡献了负收益。

四、日企出海策略的启示

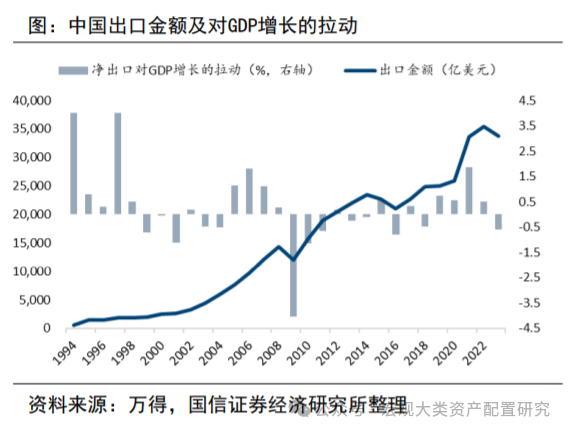

中国出海现状及日本出海历程对中国企业的启示:当前中国在出口贸易中,面临劳动力成本优势丧失和发达国家主动树立贸易壁垒的两难境地,中亚、非洲等新兴市场经济体构成出口增量,美、日出口份额回落;出口商品结构上,出口品向产业链中上游攀升,中间品、资本品出口增加,产业链末端组装、加工环节逐步向海外迁移。产能出海方面,中国企业经历萌芽阶段(1979-2003)、高速发展阶段(2004-2018)和2018年至今的高质量发展阶段,政策引导下新能源、新基建、核心零部件、高端制造业有序出海。据2023年报,全部二级行业中,海外收入增速较为靓眼的有风电设备、电池、工程机械、航空装备等,一定程度反映了我国出海的新趋势。出海个股具有行业聚集性,主要分布在机械设备、电子、汽车、轻工制造、医药生物。

五、全球视野赶超型经济体投资规律

通过比较中国、印度和越南的城镇化和工业化进程,分析这些国家的外资流入情况和股票指数走势,在先进国和赶超国发展客观规律对股价的映射上,所利好行业的层面国别间的过去可比,但未来不可比。在经济发展和资本市场成熟的阶段,先发国和后进国的头部公司虽然行业分化完全不可比,但是都是该经济体该时期确定性的成长性板块。长牛型经济体的股市长期也是依靠盈利来驱动的。

六、日本股市投资策略进化论

从高成长到高分红的事件驱动拐点是日本公司法颁布。2005 年日本公司法发布,提出保障和平衡股东权益,设立进行盈余分配的净资产门槛,同时界定违法分红的责任规则,2005 年往后日本派息个股股息率中枢在 2%以上,公司法颁布初期,对日本个股分红派息的提振效应更明显,2006-2009年恰恰也是高成长赔率优势收敛的时候。

七、法国市场投资观察

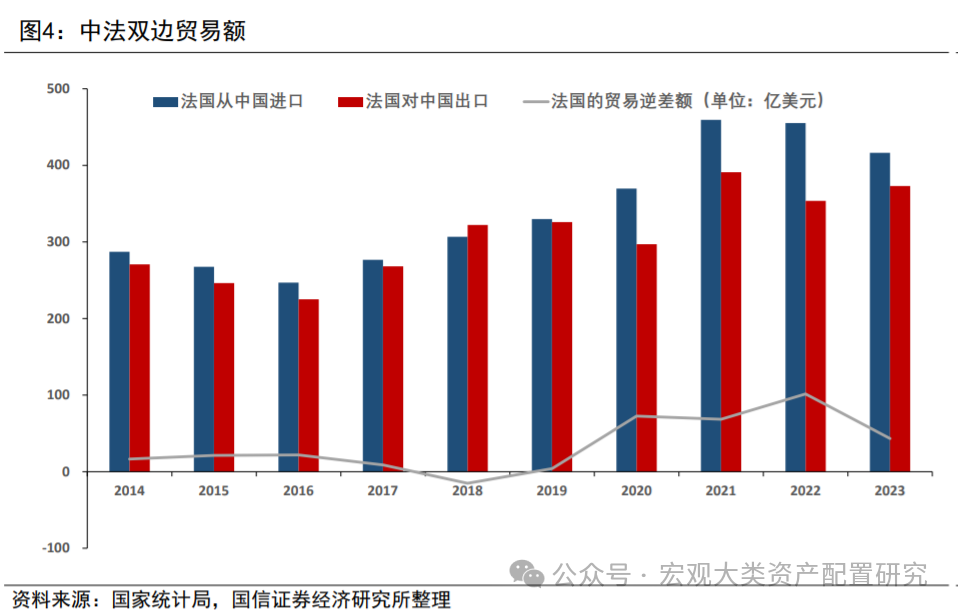

2023年法国名义GDP突破3万亿美元大关,但实际GDP增长较为缓慢,消费、投资和净出口在法国GDP中的占比分别为76.7%,25.5%以及-2.21%。法国对中国常年保持贸易逆差,并且近年来有逆差继续扩大的趋势。法国对华投资快速增长,2023年法国对华直接投资达13.4亿美元,较2022年增长77%。

八、英国市场投资观察

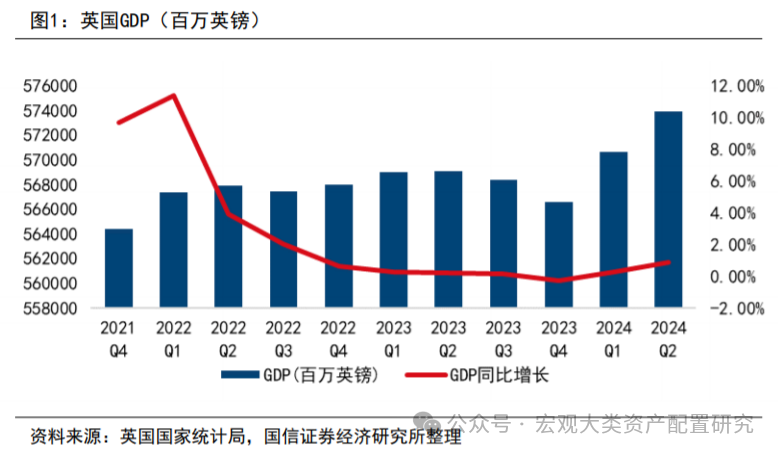

英国经济在2024年初迎来反弹,逐步摆脱了此前的技术性衰退。英国科技生态系统位居欧洲首位,拥有众多独角兽和创新型企业,持续吸引着投资。政府通过一系列财政政策提升了经济活力,包括通过降低国民保险税、扩大托儿服务以及养老金改革等措施增加了家庭的可支配收入,直接刺激了消费支出和零售增长。英国的商业投资长期以来处于G7国家中最低水平,与其他发达经济体的差距拉大,但政府正采取措施吸引更多外国直接投资。