关注经济热点

一起实现我们的中国梦

来源:紫金天风期货研究所

【20240904】双焦周报:需求继续承压

焦煤观点小结

核心观点:中性 焦煤现货市场,部分煤矿上调报价后出货一般,线上竞拍成交涨跌互现,采购情绪仍是谨慎为主;蒙煤成交在短暂好转后继续走弱,目前蒙5原煤报价弱稳于1170元/吨附近;供应端国产煤目前仍在稳定增产阶段,煤矿整体产能利用率周环比+0.4%上涨至90%,蒙煤通关受到口岸高库存压力及天气影响,近期在偏低水平;需求端,铁水或见底回升,近期焦钢企均对原料煤有小幅采购,煤矿库存压力有所缓解,但在终端需求并无好转的前提下难有大规模补库需求出现。目前焦煤基本面边际好转,旺季来临需求环比继续走弱的可能性小,但也无超预期的利好表现,预计仍是偏弱震荡为主。

现货:中性 市场情绪略有好转,但部分煤矿上调报价后出货一般,线上竞拍流拍率下降,成交价格涨跌互现;目前以拉运煤矿前期订单为主,但随着盘面再度下跌采购多谨慎为主;安泽低硫主焦稳定1680元/吨,晋中中硫1550元/吨;蒙煤成交短暂好转后再度走弱,蒙5#原煤报价弱稳于1170元/吨左右。

仓单成本:中性 焦煤最低仓单澳煤仓单在1300元/吨附近,盘面小幅贴水。

供应:中性偏空 上周煤矿整体产能利用率周环比+0.4%至90%,煤矿开工产量仍在稳定提升;蒙煤方面受到口岸高库存压力及暴雨影响,甘其毛都近日通关均在千车以下水平。

需求:中性下游焦钢有小幅补库,目前采购较为谨慎,以拉运前期订单为主。

基差:中性 焦煤近期盘面下跌,基差环比小幅走强。

库存:中性 需求边际改善,焦钢企增加补库,煤矿端库存向下游转移,产地煤矿出货好转,煤矿库存转向去库,库存压力稍有缓解。

焦炭观点小结

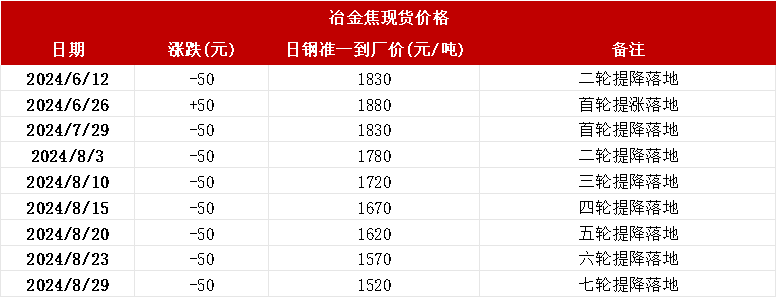

核心观点:中性 焦炭方面,焦炭累计降价七轮350-385元/吨,焦化近期有开启提涨的可能;供应端,焦化亏损加大,开工积极性下滑,独立焦企焦炭日均产量63.75万吨,周环比-2.31万吨;需求端247家钢厂铁水日均产量周环比-3.6万吨至220.9万吨,但随着钢厂利润修复,后续铁水见底回升,需求环比走差的可能性不大;库存方面,焦企库存继续累积,钢厂的采购积极性有一定回升但补库仍偏谨慎;目前看情绪好转的持续性不佳,旺季需求也暂时未有明显利好,因此盘面在短暂反弹后继续承压,后续关注旺季需求兑现情况及节前补库情况。

现货:中性偏多 焦炭累计下跌7轮350-385元/吨,目前钢厂盈利修复,焦化进入亏损,本周或下周可能开启一轮提涨;准一级焦炭港口现货偏稳运行,报价1740元/吨附近,山西准一级湿熄焦报价1450-1490元/吨。

仓单成本:中性 七轮提降落地后仓单在1750元/吨附近,盘面升水在逐步收窄。

供应:中性近期焦炭经历七轮提降,而入炉煤成本抬升,亏损焦企明显增多,焦化生产积极性下滑。

需求:中性目前钢厂利润有一定修复,铁水有阶段性见底迹象,钢材临近旺季,需求端环比走弱的可能较低,但终端需求也未见好转。

利润:中性偏多 焦炭共降价七轮让利钢厂,入炉煤成本小幅抬升,焦化亏损增多,目前山西地区焦化测算盈利在-90元/吨左右。

库存:中性偏空 情绪略有好转后下游有少量补库,但目前下游需求及贸易商均持谨慎态度,焦化库存持续累积,出货压力较大,钢厂前期少量补库之后目前采购积极性也有下滑。

焦煤

现货偏稳为主,情绪趋于谨慎

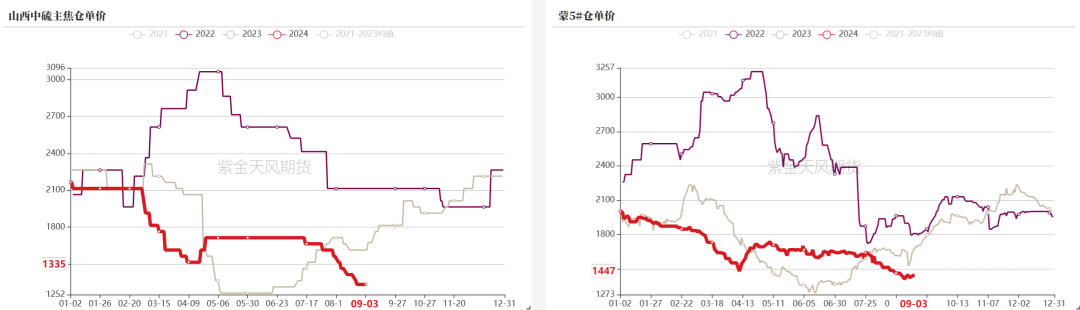

焦煤-价格

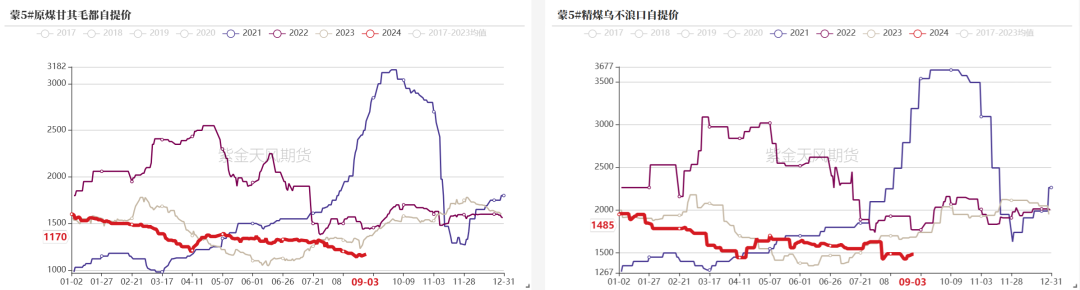

市场情绪略有好转,但部分煤矿上调报价后出货一般,线上竞拍流拍率下降,成交价格涨跌互现;目前以拉运煤矿前期订单为主,但随着盘面再度下跌采购多谨慎为主;安泽低硫主焦稳定1680元/吨,晋中中硫1550元/吨。

蒙煤市场清淡,性价比不佳,成交在上周短暂好转后目前再次走弱,口岸高库存出货压力大;蒙煤报价继续承压,蒙5#原煤报价继续弱稳在1170元/吨附近,竞拍也继续呈现流拍。

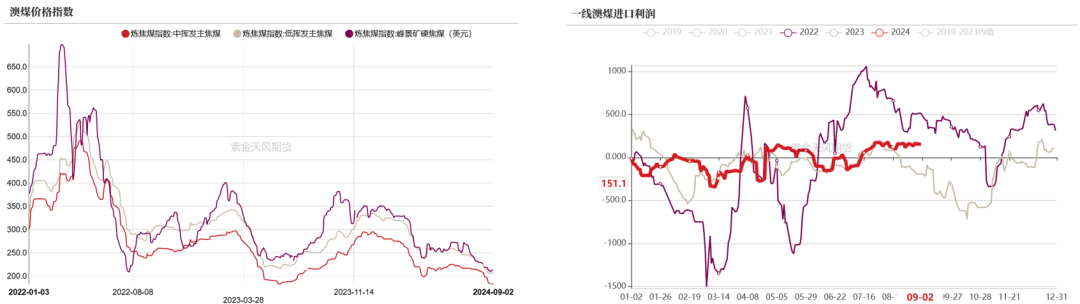

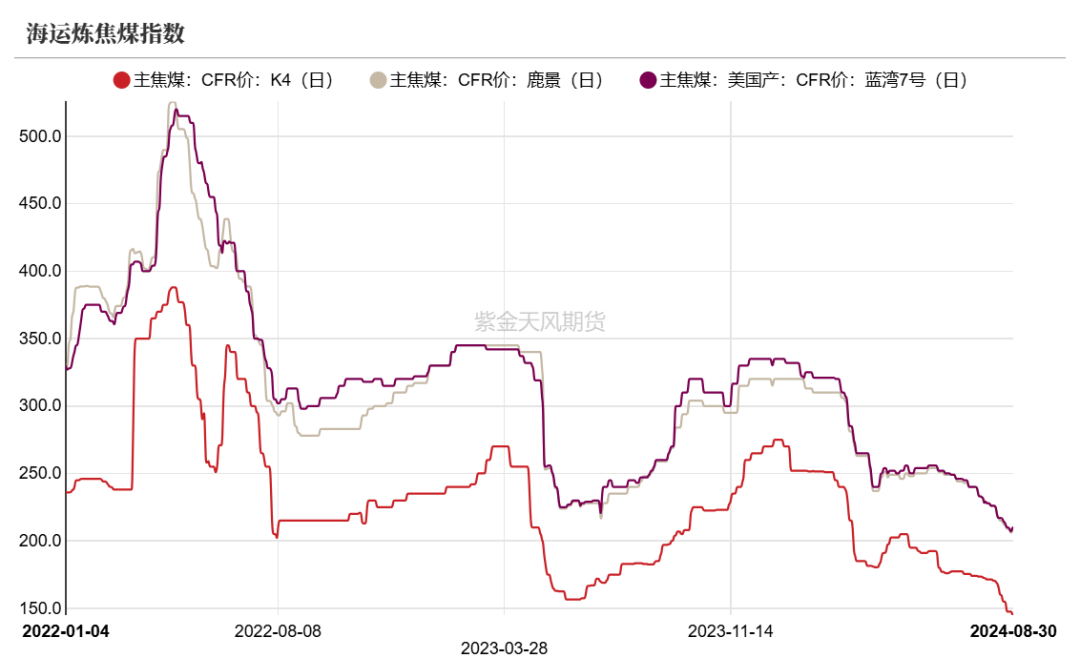

海运煤方面,海外终端控制原料采购,而澳煤远期现货仍然供应充足,实际成交较差,目前澳洲准一线焦煤远期报价弱稳于FOB198美元/吨附近,目前澳煤进口仍有较好的性价比;俄罗斯K4主焦最新CFR报价145美元/吨,周环比-2.5美元。

数据来源:钢联、万得、汾渭、紫金天风风云

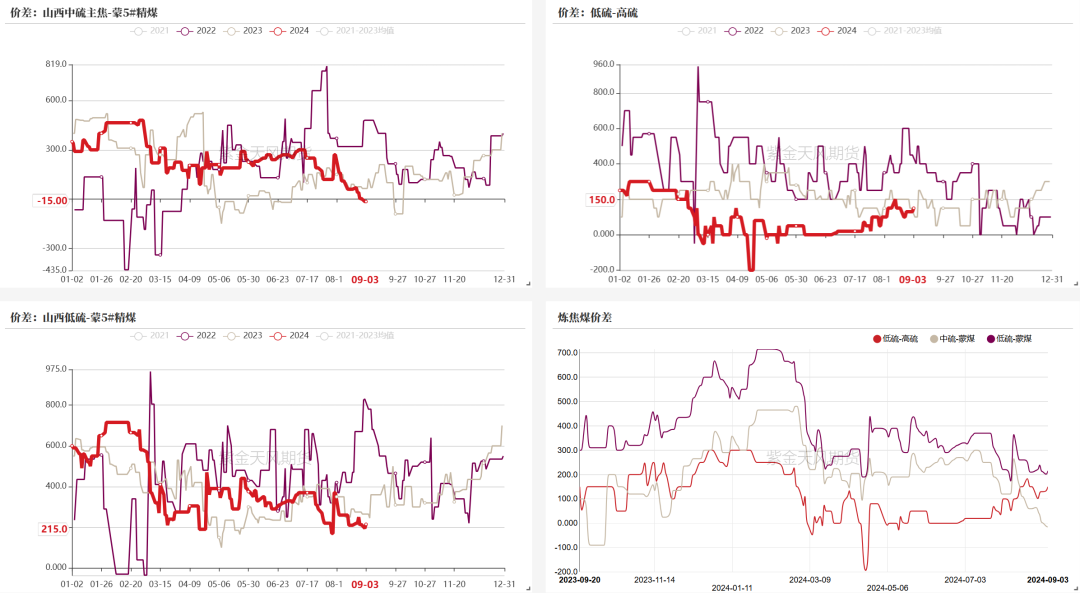

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-价差

数据来源:钢联、万得、汾渭、紫金天风风云

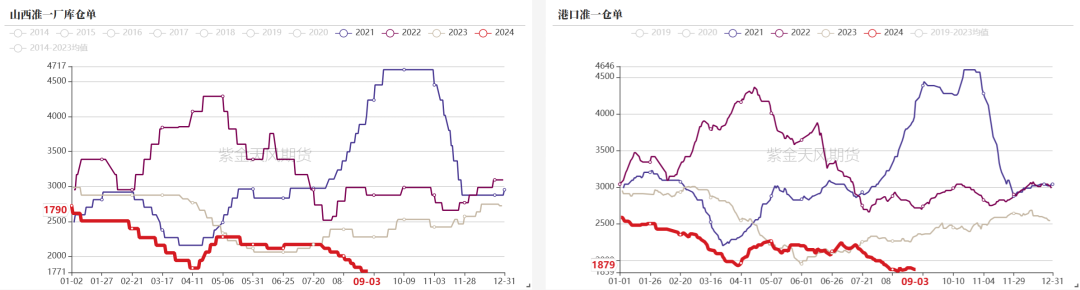

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-仓单

目前随着现货价格走弱,焦煤实际仓单在1300元/吨附近,目前01盘面小幅贴水现货。

数据来源:钢联、万得、汾渭、紫金天风风云

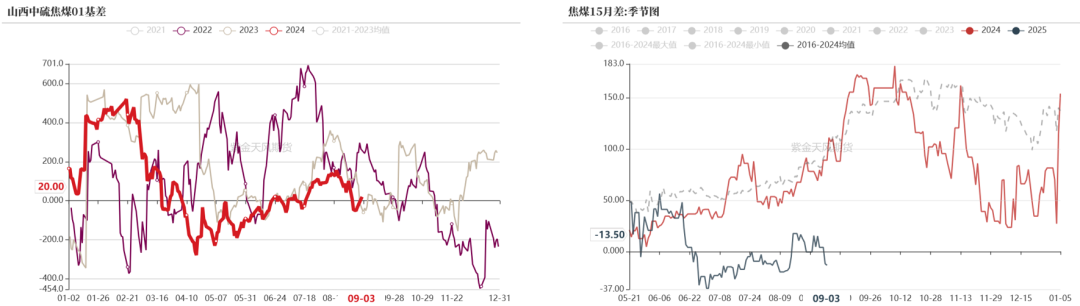

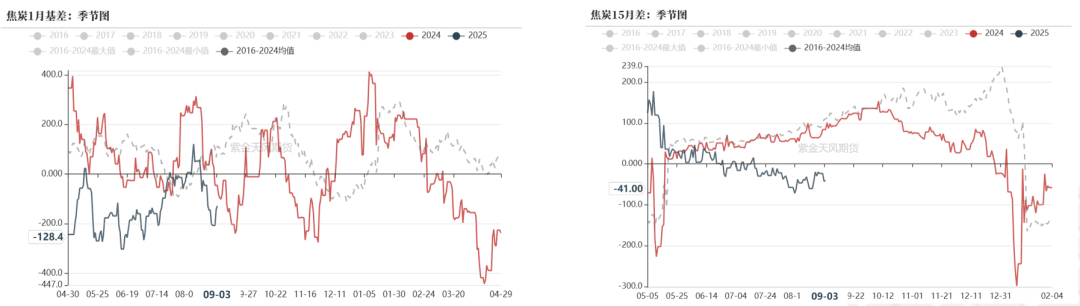

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-基差月差

焦煤近期盘面大幅下跌,基差环比小幅走强;月差方面关注1-5反套的机会。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云国产煤稳定增产,蒙煤暴雨影响通关

焦煤-供应-煤矿产能利用率

上周煤矿整体产能利用率小幅上涨至90%,周环比+0.4%,山西产能利用率周环比+0.8%至94.7%;煤矿开工仍在稳定提升,部分前期停产矿继续复产,叠加部分煤矿产量提升,整体看产地供应增长稳定。

数据来源:钢联、万得、汾渭、紫金天风风云

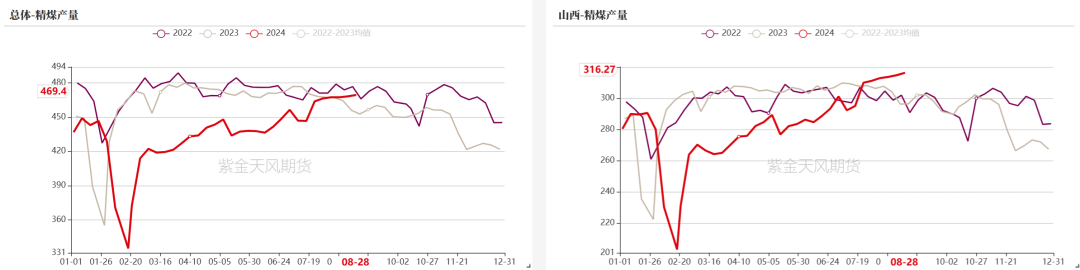

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-供应-产量

上周焦原煤周产量909.02万吨,周环比+4.43万吨;精煤周产量469.4万吨,周环比+1.16万吨,产地部分煤矿持续增量,预计短期内仍将稳定增产。

数据来源:钢联、万得、汾渭、紫金天风风云

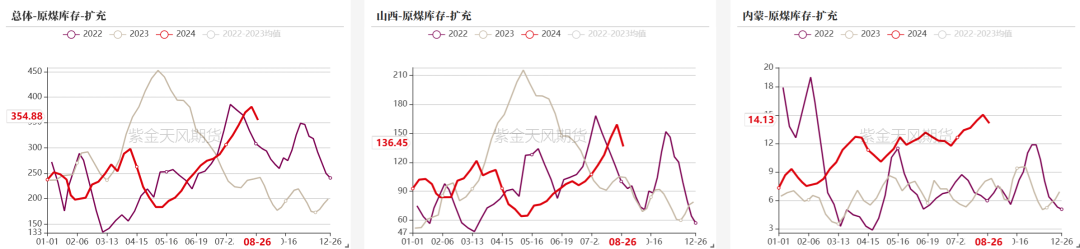

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-煤矿库存

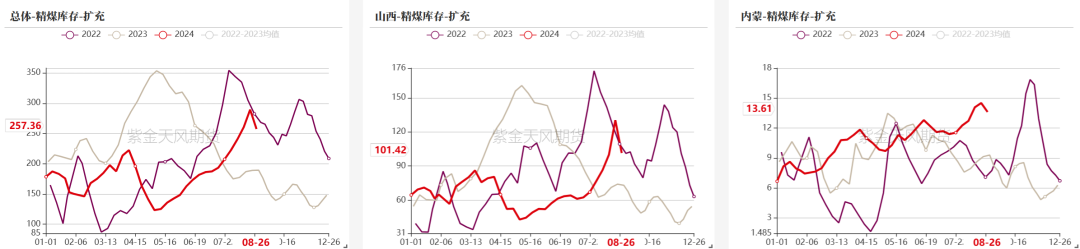

煤矿端,原煤库存周环比-26.18万吨至354.88万吨,精煤库存周环比-31.94万吨至257.36万吨;下游焦钢企对原料煤补库增多,也有部分中间环节进场拿货,产地煤矿出货好转,煤矿库存转向去库,目前以拉运前期订单为主。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-港口库存

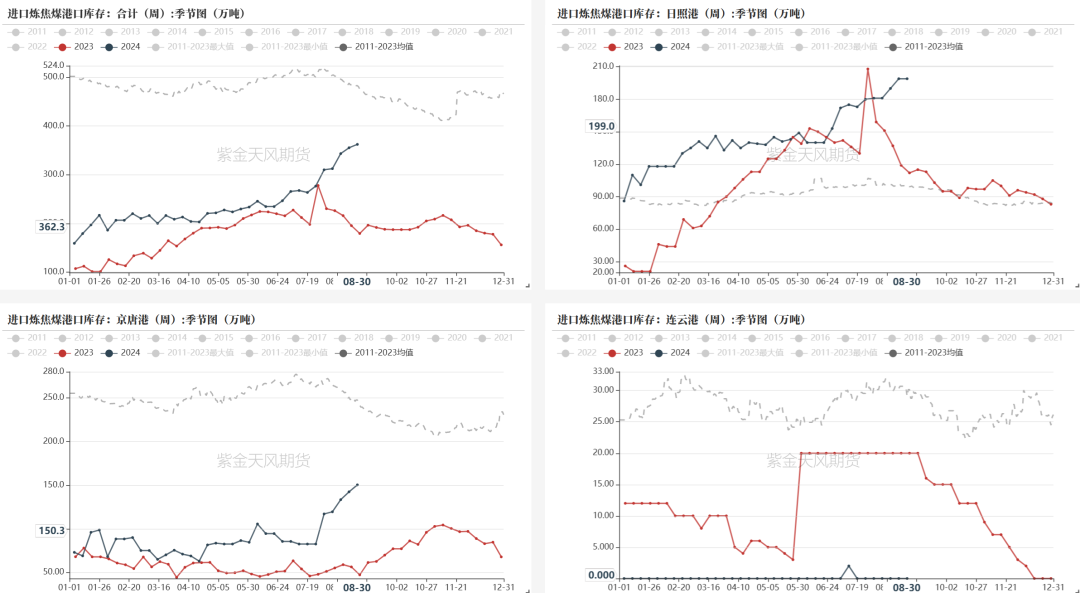

进口炼焦煤港口库存362.3万吨,周环比+6.93万吨。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-焦钢企库存

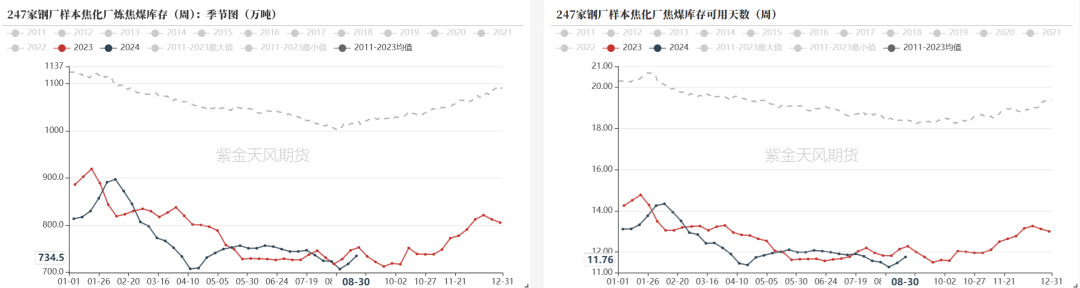

独立焦企焦煤库存851.7万吨,周环比+49万吨;钢厂焦化厂焦煤库存734.5万吨,周环比+16.9万吨;需求边际改善,焦钢企增加补库,煤矿端库存向下游转移。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭

部分焦化探涨

焦炭-价格

焦炭累计下跌7轮350-385元/吨,目前钢厂盈利修复,焦化进入亏损,本周或下周可能开启一轮提涨;准一级焦炭港口现货偏稳运行,报价1740元/吨附近,周环比持平,山西准一级湿熄焦报价1450-1490元/吨。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-价差

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-仓单

日照港准一级焦仓单价格约在1880元/吨左右,山西准一厂库仓单六轮提降落地后在1750元/吨附近。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-基差月差

期现共振下跌,基差小幅走强,01盘面升水仍较大但在修复中。

数据来源:钢联、万得、汾渭、紫金天风风云

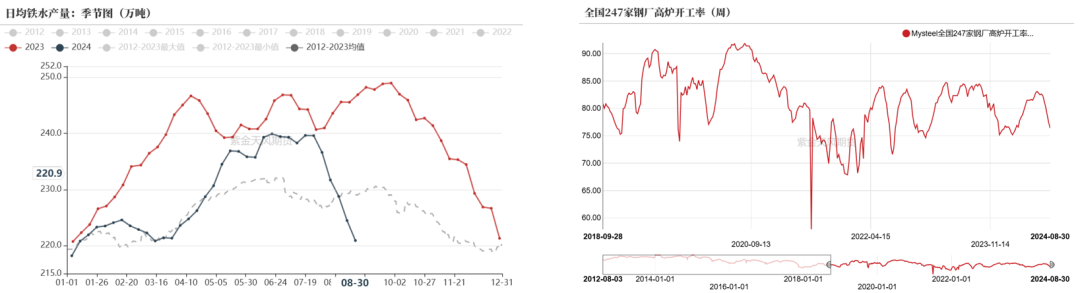

数据来源:钢联、万得、汾渭、紫金天风风云铁水或阶段性见底,终端需求未见改善

焦炭-需求

247家钢厂铁水日均产量220.9万吨,周环比-3.6万吨;247家钢厂高炉开工率77.47%,周环比-1.37%;

目前钢厂利润有一定修复,铁水有阶段性见底迹象,钢材临近旺季,需求端环比走弱的可能较低,但终端需求也未见好转。

数据来源:钢联、万得、汾渭、紫金天风风云

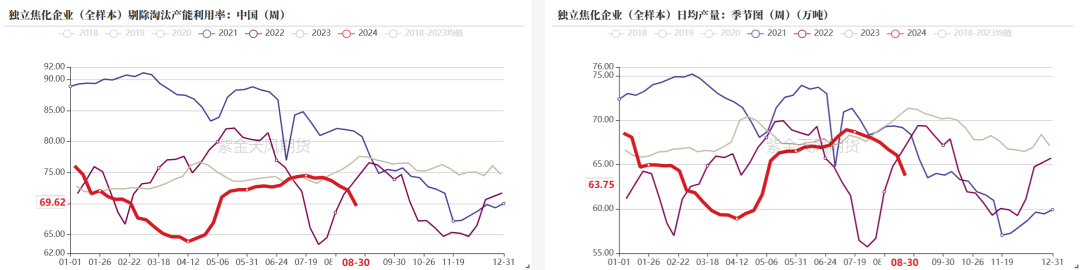

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-供应

独立焦化企业(全样本)剔除淘汰产能利用率69.62% ,周环比-2.52%;

独立焦化企业(全样本)焦炭日均产量63.75万吨,周环比-2.31万吨;

近期焦炭经历七轮提降,而入炉煤成本抬升,亏损焦企明显增多,焦化生产积极性下滑。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-焦钢企库存

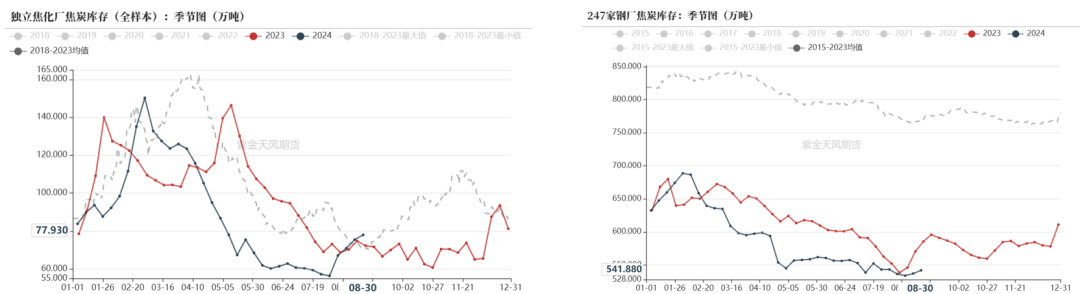

247家钢厂焦炭库存541.88万吨,周环比+4.89万吨;

独立焦化厂全样本焦炭库存77.93万吨,周环比+2.49万吨;

情绪略有好转后下游有少量补库,但目前下游需求及贸易商均持谨慎态度,焦化库存持续累积,出货压力较大,钢厂前期少量补库之后目前采购积极性也有下滑。

数据来源:钢联、万得、汾渭、紫金天风风云

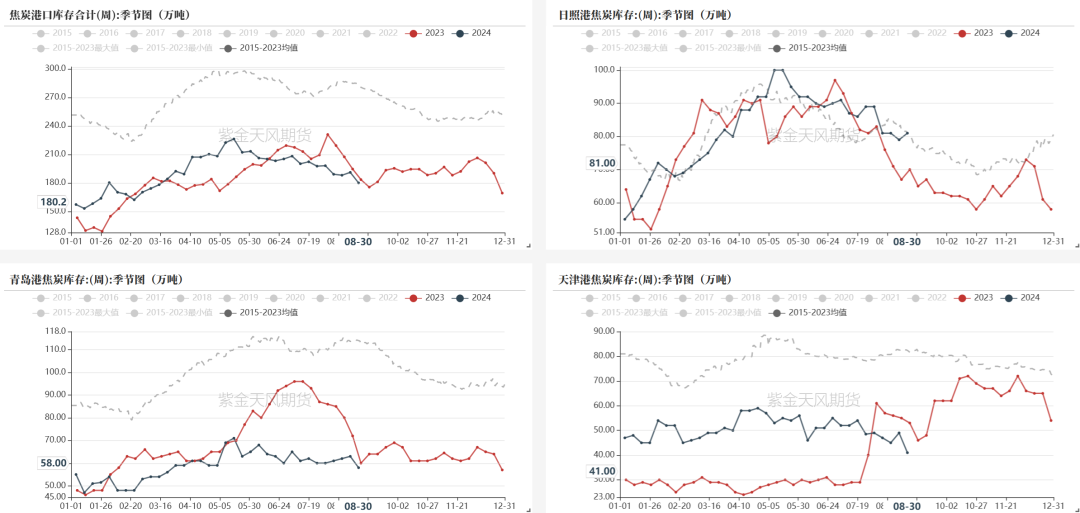

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-港口库存

焦炭港口库存180.2万吨,周环比-11万吨。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云产业链利润

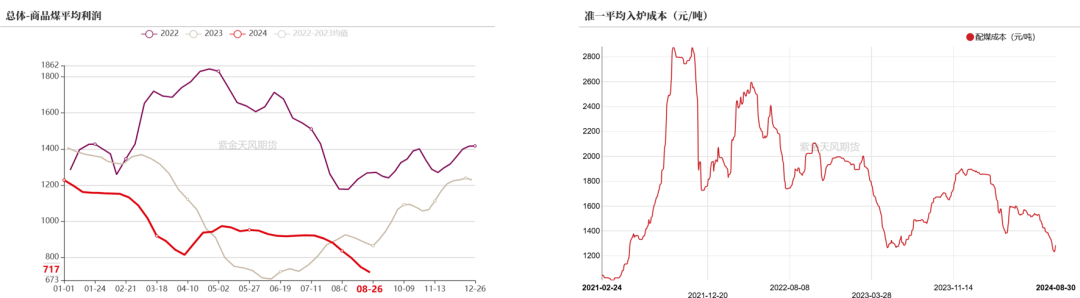

目前焦煤下跌后接近高成本矿成本线,继续下跌有主动减产的可能;焦炭方面七轮提降让利钢厂,叠加入炉煤成本小幅抬升,山西地区焦化利润测算在-90元/吨左右,焦化陷入亏损,本周或下周可能开启涨价周期。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云平衡表

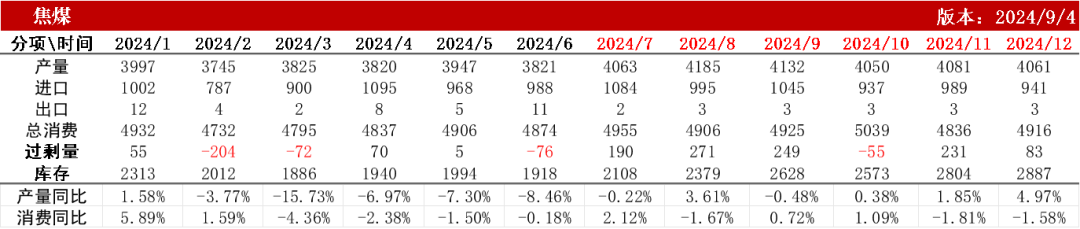

焦煤平衡表

数据来源:钢联、万得、汾渭、紫金天风风云

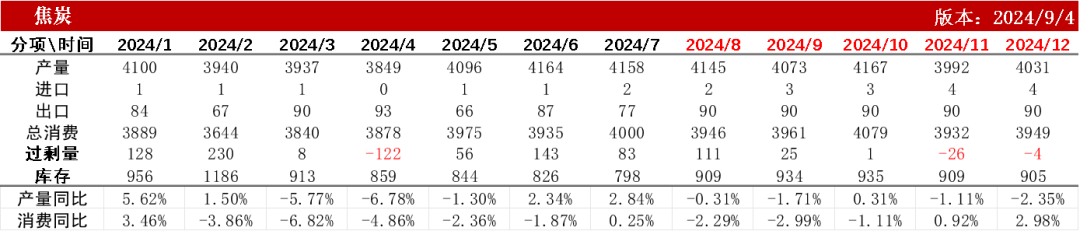

数据来源:钢联、万得、汾渭、紫金天风风云焦炭平衡表

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云