关注经济热点

一起实现我们的中国梦

万业企业

重点机构:易方达基金、中欧基金、富国基金、泓德基金

调研摘要:

Q:请领导介绍一下凯世通目前的主要产品订单情况?

A:万业企业旗下凯世通凭借持续的创新实力和自主研发能力,已成长为国产高端离子注入机产业化领跑企业。基于模块化、平台化产品开发模式,凯世通离子注入机产品矩阵快速迭代、不断完善产品布局。近四年来,凯世通累计签署12英寸集成电路离子注入机设备订单总数近60台,订单总金额近14亿元,并且已完成交付30台,涵盖先进逻辑、存储、功率器件、CIS图像传感器四大应用领域。目前,公司的低能大束流离子注入机客户已超过10家,超低温离子注入机客户已突破6家。

Q:请领导介绍一下公司的研发及技术情况?

A:公司在原有深厚的技术储备基础上,持续聚焦客户产业化需求和最新技术趋势,保持高水平的研发投入,不断进行产品开发和优化。2024年上半年公司研发投入为0.76亿元,相较去年同期增长41.24%,占收入比例为37.81%。大量研发投入带来的技术成果为公司后续发展提供了坚实后盾,成为市场竞争力进一步提升的重要保障。在离子注入设备领域,旗下控股子公司凯世通致力于集成电路离子注入设备的自主研发创新,形成了一系列具有自主知识产权的核心技术,创建了包括基础技术和应用技术在内的“通用平台+关键技术模块化+系列化产业化发展”的完整技术体系,解决了高端芯片实际生产过程中面临的极低能量大剂量注入、高角度均匀性、颗粒污染控制、低能量注入能量污染、设备高产能等技术挑战。公司的核心技术如大束流离子源、离子束光学系统、低能减速装置、高真空高精度离子注入平台等,均可满足不同芯片产线应用的工艺与良率要求,助力客户提升产线产能,降低生产成本。基于上述开发模式,公司已成功开发了低能大束流、高能离子注入机系列产品,其稳定性、可靠性、先进性通过了国内多家晶圆厂客户验证验收,收获商业化订单,积累了大量宝贵的产业化经验。

Q:请问公司在人才培养上有什么优势?

A:万业企业采取双轮驱动的人才战略,既注重内部人才培养,又积极引进国内外在半导体设备技术和运营管理领域的资深专家,打造了由高端人才领衔的技术研发团队。公司以合作共赢为核心价值观,通过持续完善的长效激励机制,保障既有人才团队稳定的同时,不断增强对外部人才的吸引力,为全面构建具有创造力和竞争力的技术研发人才梯队持续增添力量。截至2024年上半年,公司旗下凯世通的研发技术人员总数达到168名,占其员工总数的62.68%。凯世通作为公司的重要业务板块,其核心技术团队成员拥有20-30年在半导体设备开发领域的丰富经验,具备离子注入设备全系统的工程实现能力与实践经验。公司的研发与管理团队汇集了一批来自国内外著名高等学府的博士和硕士研究生,专业领域覆盖等离子体物理、半导体技术、机械工程、自动控制、软件工程等诸多学科。该团队在离子注入和半导体工艺领域拥有深厚的专业知识和丰富的产线量产经验,同时研发团队与生产和售后等职能部门深度融合,确保了产品端与市场端无缝衔接,进一步增强了公司产品和服务的创新改进及市场竞争力。

Q:请问今年公司是否会在并购资产加速转型方面有突破?

A:万业企业始终致力于通过内生增长与外延并购并举的战略,加速推进企业的转型升级。作为上海半导体装备材料基金一、二期的主要有限合伙人(LP),公司依托该基金在集成电路产业领域的深厚资源布局,积极促进产业链的深度融合与协同发展。公司致力于筛选能够突破产业发展瓶颈的优质项目,在深化公司在集成电路业务领域的竞争力的同时可以拓宽整体半导体产业链的覆盖范围,为公司的快速成长注入协同升级的动能。

Q:请问凯世通的CIS离子注入机产品有哪些领先行业的优势吗?

A:今年一季度,凯世通自主研发生产的应用于CIS器件掺杂的低能大束流离子注入机已进入国内领先的CIS器件制造客户开展产线验证,目前进展顺利,实现了国产CIS离子注入机的突破,同时也成为国内首家获得CIS低能大束流离子注入机订单的国产设备供应商。根据Yole的数据分析,全球CIS市场的规模预计将从2022年的213亿美元增长至2028年的290亿美元,年复合增长率达到5.1%。CIS产品对金属污染与注入角度有很高的要求,凯世通CIS低能大束流离子注入机基于公司已批量产业化应用的通用注入平台与光路系统,通过多项技术创新满足了CIS器件制造对金属污染物控制与注入角度控制的严格要求,有效应对了暗电流产生的白噪点问题,现已交付客户并获得重复订单。

券商研报:

南芯科技

重点机构:高毅资产、富国基金、兴全基金、景顺长城、交银施罗德基金、嘉实基金、华夏基金、红杉资本、中欧基金

调研摘要:

问题一:公司充电业务规模较大,请问其他还将在哪些领域拓展芯片?

答:公司近年来业务规模持续成长,产品品类不断丰富。围绕消费电子领域的充电管理业务,除了继续巩固在有线充电领域的竞争优势,还持续强化在无线充电、电源适配器、锂电管理、充电协议、DC-DC等消费电子电源管理全链路覆盖的综合解决方案,进一步强化业务竞争力。在汽车电动化、智能化趋势的加速渗透下,未来汽车所需的芯片数量将只增不减。在汽车电子领域,公司在汽车领域重点布局四大具体应用场景,一是有线与无线的车载充电管理领域;二是智能座舱领域,主要包括升压/降压的DC-DC、LDO以及智能负载开关等;三是在车身控制方面,布局了包括eFuse、高低边开关、马达驱动芯片、带安全功能的电源管理芯片等产品;第四大类是ADAS相关,包括摄像头、雷达等传感器的电源管理芯片、主控MCU/SOC的电压管理芯片等。除此之外,公司还积极布局高压工业电源、AI等领域。

问题二:公司当前消费电子业务、汽车业务等收入占比情况如何?

答:截止到今年上半年,公司消费电子业务领域的业务占公司收入约为95%,汽车和工业领域目前占比相对较低。

问题三:公司如何拓展海外品牌客户?

答:发展海外市场的核心要素是具备国际竞争力的产品力,从创新且可靠的产品设计、研发,到体系化的产品制造、品控、供应链、成本管理,再到本地化的售前售后综合服务能力,在这些领域所构建的底层能力,是公司拓展海外新机遇的重要的支撑。公司当前服务于众多扎根在中国的全球知名品牌厂商,品牌客户的业务集中度相对分散,产品方案久经客户与市场的考验;公司积极发挥fabless厂商优势,结合体系化的供应链管理能力,持续强化与供应商的合作,同时发展独有工艺,奠定成本和产品力优势;公司海外已搭建新加坡、韩国两个本地化的销售服务据点,招纳本地化的优秀人才,未来还将拓展更多国家的据点。公司目前在消费电子、汽车等多个领域的产品正在积极开拓海外品牌客户的业务机会,部分产品目前已进入客户验证阶段。

问题四:公司如何看待行业整合的机会?

答:当前国内半导体企业数量众多,行业周期也出现了新的变化,头部效应在未来可能会更加明显,这也就意味着,业务集中度、人才集中度都可能会逐步提高,行业竞争也将加剧。公司会关注市场的并购机会,随着业务规模的成长,公司也同步在社会上招揽人才,以进一步强化公司业务能力,支持公司新产品的开发与业务拓展。

问题五:公司如何看待三季度的情况?

答:今年上半年整体呈现淡季不淡的态势,除了行业的景气度的有所复苏,部分客户也有一些补充库存的情况出现;目前看,预计三季度景气度有望继续维持,全年的营收增速有望超出年初的预期。具体三季度的经营业绩,请关注公司后续将要披露的三季度报告。

券商研报:

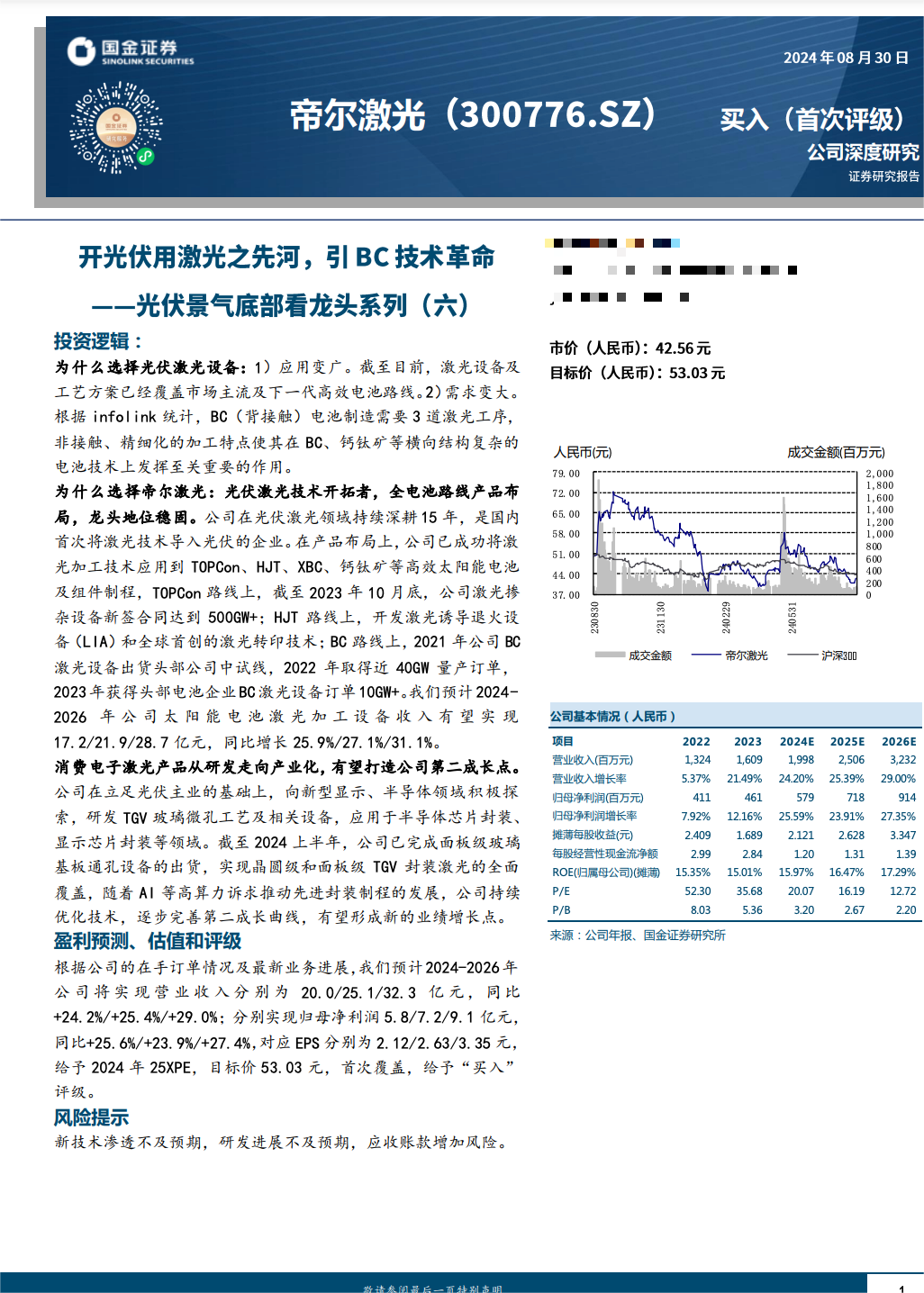

帝尔激光

重点机构:景顺长城基金、易方达基金、富国基金

调研摘要:

1、该订单是BC工艺吗,对比前期的BC订单,单GW价值量是否有变化,以及变化的原因?

答:该订单属于BC工艺,比起前期BC工艺,单GW价值量是有较大提升的,主要原因是采用N型BC工艺,激光应用更复杂且使用更高精尖的激光源,使得整体单GW的价值量更高。

2、该订单的具体执行周期是多久?

答:该订单从今年四季度开始交付,客户要求在明年一季度达到量产水平,并完成交付。从设备交付到验收确认收入需要一定的周期,有望在明年四季度开始陆续确认收入。

3、各家企业的BC技术差异有多大?研发主导权在哪一方?

答:各家企业的BC技术差异较大,有的已经实现量产,有的处于前期阶段。技术细节各异,激光配合工艺也会有显著变化。从整体看,已经量产的客户在BC技术上相对领先。激光设备厂商会根据客户要求配合研发,既有主导部分也有配合客户独有工艺。

4、BC技术是否适用于集中式场景?

答:BC技术也在提升双面率,未来不会仅限于分布式场景。

5、在当前的大订单情况下,BC技术的成本是否已经下降到了一个行业的拐点,使得未来量产速度会相对较快?

答:根据客户公开披露的信息来看,BC电池目前效率已在26.6%以上,良率也在95%以上,具有明显的竞争优势,预计客户今明年将有相应的扩产计划。

券商研报:

下一篇 今日9只基金公告成立