关注经济热点

一起实现我们的中国梦

A股第九轮牛市来了!火速上车!买什么?《投资研报》巨额特惠,满3000减1000,满1500减500!速抢>>

3分钟快捷开户,开户不排队,把握行情机会,更有5大福利>>

原标题:《股市暴涨,他包揽冠亚军!》

在一场史诗级暴涨中,股市迎来三季度收官战,公募基金前三季度业绩也随之出炉。

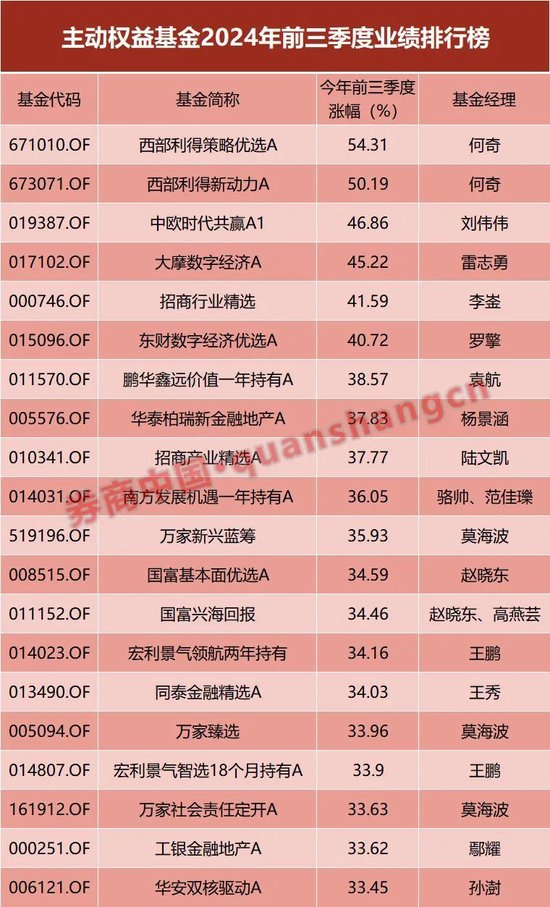

券商中国记者统计发现,截至9月30日,西部利得策略优选A、西部利得新动力A、中欧时代共赢A1位列今年以来的业绩前三名,其中西部利得策略优选A以54.31%的收益率居首,全市场有130余只基金年内收益率超30%。

特别是在过去一周(9月24日至9月30日),股市出现罕见的急速快涨行情,也带动公募基金大幅反弹,比如广发北证50指数基金大涨超45%,汇丰晋信智造先锋、嘉实创业板两年定开等基金也都收获了超40%的涨幅,成为“反弹急先锋”。

峰回路转的市场正在让四季度业绩排位赛变得更加精彩纷呈,多位基金经理也在接受券商中国记者采访时,透露了自己下一阶段的布局策略。

主动权益基金最高大涨54%

得益于股市在年初和近期的两波迅猛上涨,主动权益基金在今年扬眉吐气,最高大涨54%。

据Wind数据统计,截至9月30日,何奇管理的西部利得策略优选A、西部利得新动力A分别位列年内业绩榜第一、第二,今年以来分别上涨了54.31%、50.19%,包揽了前三季度冠亚军。

2024 年半年报显示,何奇在今年二季度敏锐出击,加大了对有色金属、房地产行业的配置比重。以西部利得策略优选A为例,截至2024年二季度末,该基金重仓了盛达资源、兴业银锡、山金国际等资源股,以及万科A、金地集团、越秀地产、我爱我家等地产股,其中万科A、金地集团、我爱我家均在9月30日涨停,带动西部利得策略优选A单日大涨7.43%。

紧随其后,刘伟伟管理的中欧时代共赢A1、雷志勇管理的大摩数字经济A、李崟管理的招商行业精选、罗擎管理的东财数字经济优选A也均在前三季度取得了超40%的收益,年内涨幅分别为46.86%、45.22%、41.59%、40.72%。

其中,中欧时代共赢A1、大摩数字经济A、东财数字经济优选A的持仓风格都偏向于成长,比如中欧时代共赢A1截至二季度末重仓了沪电股份、中际旭创、新易盛等科技股,以及宁德时代、阳光电源等新能源股。

而招商行业精选的持仓风格则偏向于红利,截至二季度末的前十大重仓股中有交通银行、农业银行、工商银行等四只银行股,同时也加仓了受益于房地产政策放松的地产开发、建材、家居等其他顺周期行业个股,如保利发展。

另外值得一提的是,此次的基金业绩榜中,还出现了一些重仓港股的基金。比如赵晓东管理的国富基本面优选A、国富兴海回报分别上涨34.59%、34.46%,截至二季度末,国富基本面优选A重仓了腾讯控股、中国海外发展、中信银行、中国海洋石油、邮储银行、华润置地等多只港股,而港股在近期受益于内外积极因素共振,反弹迅猛。

整体来看,今年的主动权益基金业绩榜“百花齐放”,有人因为看好经济复苏而重仓地产股和资源股,也有人抓住人工智能浪潮而重仓科技,有人青睐于防御风格的红利资产,也有人因为重仓弹性更大的港股而迅速翻身。

多只基金一周反弹超40%

比起年初至今的业绩,最近五个交易日的业绩可能更有看点。

过去一周(9月24日至9月30日),在一揽子利好政策的密集出台下,股市出现罕见的急速快涨行情,北证50指数、创业板指数分别大涨46.86%、42.12%,同期上证指数、深证成指也分别上涨21.37%、30.26%。

一路狂飙的行情带动公募基金大幅反弹,多只基金在短短一周内便反弹超40%,不仅收复年内失地,而且已经实现年内收益从负转正的重大变化。

在指数基金中,受益于北证50指数的大涨,广发北证50指数A、易方达北证50指数A、中欧北证50指数A、博时北证50指数A等众多北证50指数在近一周反弹超40%,其中广发北证50指数A以45.5%的涨幅,成为近一周反弹最为迅猛的基金。

不过,由于北证50指数此前发生过较大回撤,这些北证50指数基金的年内整体收益率普遍仍然为负。

在主动权益基金中,陆彬管理的汇丰晋信智造先锋A、王贵重管理的嘉实创业板两年定开、陆彬管理的汇丰晋信低碳先锋A,在最近五个交易日业绩均在40%以上,紧随其后的中欧创业板两年定开A、华泰柏瑞港股通时代机遇、北信瑞丰优选成长、光大创业板量化优选A等多只基金也均在近一周有超35%的涨幅。

值得注意的是,在本轮这波行情之前,很多基金的年内业绩均为负,而随着过去五个交易日的飙涨,年度收益仍为负数的产品数量在急剧缩减。

Wind统计显示,普通股票型基金全年业绩仍是负数的产品数量有333只,在同类型989只产品中占比三成;偏股混合型基金则有1375只年内业绩为负,占同类型总数的30.25%。而在9月24日之前,这一比例均接近90%(统计所有份额)。

后市怎么投?

在经历了一轮快速飙涨后,后市机会在哪里?下一阶段该如何布局?多位绩优基金经理在接受券商中国记者采访时,透露了自己下一阶段的布局策略。

博道盛彦混合的基金经理张建胜表示,自己更为看好泛消费和港股资产:

他认为,近期一系列超预期的政策组合拳充分表明当前对稳经济增长的重视程度和迫切性,投资者对分子端企业盈利和分母端风险偏好的预期都会提升,市场有望迎来比2022年底时更好的双击阶段,核心关注方向为内需相关的泛消费,集中在2020-2021年受追捧且近三年又经历大幅调整的“核心资产”。

此外,美联储降息后中国核心资产在低估值和低配置比例的背景下预计将获得外资的回流,其中港股由于较低的估值、较高的股东回报,上行空间将更有弹性。

何奇则表示,展望后市,地产和黄金或将成为未来一段时间A股主线。一方面,在美联储超预期降息50BP、国内经济仍有压力的背景下,具有逆周期属性的地产和弱经济属性的黄金有望成为A股主线,而美债利率下行、全球央行购金及机构投资者增持黄金ETF基金成为金价上涨的驱动力,滞涨的黄金股在金价上行背景下或将迎来估值修复;另一方面,美联储降息将促进打开国内货币政策空间,地产政策有望超预期出台维稳经济。

责编:汪云鹏

校对:高源

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。